繼美國大行高盛 (Goldman Sachs) 後,日本大型投資銀行野村 (Nomura) 周四 (7 日) 也下砍今年黃金價格預估,預料較去年下跌。一反投資人看好黃金的避險保值優勢,以因應全球央行大規模貨幣寬鬆政策可能刺激通貨膨漲升溫。

野村分析師發布報告,將今年預估金價由之前預期的每盎司 1981 美元下砍至 1602 美元,明年價位預估也由 1800 美元調降至 1750 美元。該行同時下調黃金類股價位評等。

野村分析師甚至認為,這是自 2008 年以來,黃金的投資環境首度惡化。原因是全球經濟復甦、利率上升,加上西方國家的通貨膨脹率目前依舊溫和,「很可將引發一些投資人重新思考,是否該調整他們過去 4 年累積投入黃金的 2400 億美元投資」。

高盛分析師上周發布報告,亦預估今年黃金價格將下跌,他們同時調降明年金價展望預估。《CNBC》指出,事實上過去 2 個月已有數家國際大銀行調降金價預估,包括法巴銀 (BNP Paribas)、瑞信 (Credit Suisse)、法興業銀 (Societe Generale) 及花旗 (Citi)。

法興業銀分析師 Jesper Dannesboe 及 Robin Bhar 周四發佈大宗商品策略報告警告,黃金價格已處於泡沫範圍,且引發泡沫破裂的充足條件正一步步到位。

瑞信大宗商品部全球主任 Ric Deverell 周四受訪時也指出,大型投資人正開始撤出金市,且據他所知,許多大型總經避險基金正積極考慮何時開始放空黃金。

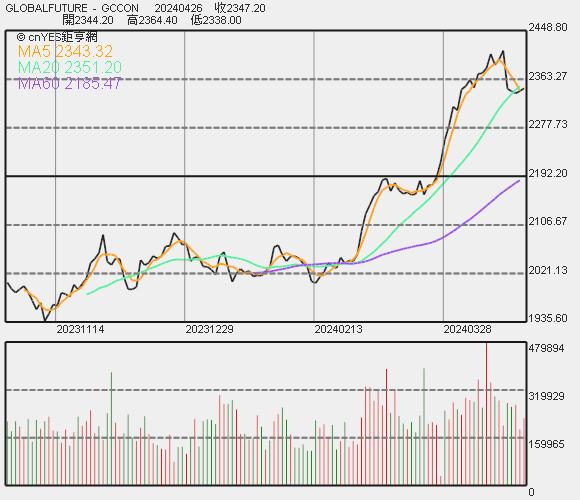

近月紐約黃金期貨價格收盤連續線圖

野村分析師發布報告,將今年預估金價由之前預期的每盎司 1981 美元下砍至 1602 美元,明年價位預估也由 1800 美元調降至 1750 美元。該行同時下調黃金類股價位評等。

高盛分析師上周發布報告,亦預估今年黃金價格將下跌,他們同時調降明年金價展望預估。《CNBC》指出,事實上過去 2 個月已有數家國際大銀行調降金價預估,包括法巴銀 (BNP Paribas)、瑞信 (Credit Suisse)、法興業銀 (Societe Generale) 及花旗 (Citi)。

法興業銀分析師 Jesper Dannesboe 及 Robin Bhar 周四發佈大宗商品策略報告警告,黃金價格已處於泡沫範圍,且引發泡沫破裂的充足條件正一步步到位。

瑞信大宗商品部全球主任 Ric Deverell 周四受訪時也指出,大型投資人正開始撤出金市,且據他所知,許多大型總經避險基金正積極考慮何時開始放空黃金。

近月紐約黃金期貨價格收盤連續線圖