2013年12月31日星期二

實物黃金需求抬升 日內金價香港黃金溢價升高

受實物黃金購買影響,黃金價格達到日內低點1208美元之後,反彈至1213.8美元(北京時間15:07),漲幅0.29%。

據路透,交易員注意到今天有來自中國的實物黃金購買,但近幾週來自印尼和泰國的實物黃金需求因為貨幣走弱而較少。

香港的金條溢價升至比倫敦現貨黃金價格多2美元/盎司,高於上週的1.5美元/盎司。

新加坡的金條溢價保持在1.5美元/盎司不變。

http://wallstreetcn.com

解碼COMEX黃金庫存

據華爾街見聞本月中旬,COMEX註冊黃金(Registered Gold)庫存落至歷史低位,註冊黃金覆蓋率(1盎司黃金背後的“主人”)達到了驚人的92。上週這個情況有所緩解,註冊黃金庫存小幅上升了6萬盎司左右。根據交易所的資料,主要是由於加拿大楓葉銀行及Brink倉庫賬戶的變化導致的。同時包括摩根大通等一些機構於上月開始已經大量停止COMEX的黃金合約交割申請了。

以上的市場動態中出現了很多名詞大家可能並不熟悉,下面讓我們逐一為您分析:

紐約金屬交易所(New York commodity Exchange簡稱COMEX)為客戶提供金屬倉儲服務。其白銀倉庫的地址見此:http://www.cmegroup.com/trading/metals/silver-depositories.html,

黃金倉庫的地址見此:

http://www.cmegroup.com/trading/metals/gold -depositories.html。金銀以銀行和其客戶的名義存儲在倉庫里為未來的合約交割做準備,客戶之間可以庫內直接轉讓,也可以從庫內提取。這允許手握大量貴金屬的機構/個人以低廉的保管費和便捷的方式存儲和交易貴金屬。

倉庫中的貴金屬可以分為兩種類型:

Eligible metals-合格金屬/客戶託管金屬/不可交割金屬

指交易所特許的精煉廠熔鑄的統一標準的純淨金屬(白銀為1000盎司/塊,黃金為100盎司/塊)。這些金屬是代表銀行或私營單位存放在交易所倉庫裡的,符合Comex的接收標準,可能未來某個時候註冊,未註冊時是不能夠用以對即期合約進行交割的。

Registered metals-註冊金屬/可交割金屬

註冊合格金屬首先必須是合格金屬,但是經過註冊,可以用於期貨交割。 NYMEX、COMEX每日會提供黃金、白銀、銅、鉑金、鈀金的庫存數,見此:http://www.cmegroup.com/trading/energy/nymex-delivery-notices.html。

上述數據允許投資者對當前倉庫究竟有多少存量以支撐未來的合約交割有一個清晰的參考,同時還可以了解大戶們的動作。

例如上週的可註冊黃金庫存由前一周低點回升,COMEX的數據如下:

從圖中我們可以看到,上週五註冊黃金收復了約12月20日當週40%的失地,淨增加了61834盎司,但合格黃金的數量淨流出19004盎司,為過去兩個月來首度淨流出。藉此,我們可以看到在2013年最後的日子裡投資者們的情緒變化。

下圖顯示了截至12月27日COMEX黃金的總庫存:

接下來大家還需要了解的一個名詞是Gold Cover Ratios-黃金覆蓋率

這個比率等於COMEX未平倉合約中的黃金數量/COMEX實物黃金庫存。簡單的說這個比率意味著倉庫中每一盎司黃金在市場中有多少合約對應,較高的比率意味著市場熱度較高,較低的比率反之。

例如若COMEX有300,000張未平倉黃金合約,每張合約代表100盎司黃金,則意味著COMEX未平倉合約為30,000,000盎司黃金,如果黃金倉庫中合格黃金為10,000,000盎司,則意味著覆蓋率為3,每盎司黃金背後有3位的“主人”。

這個數字讓投資者可以清晰的看到當前市場的交易量背後有多少實物黃金在做支撐。因為市場中交易的大量合約屬於投機或是風險對沖型亦或是未來會展期的交易,是不需要實物交割的。

但是如果這個比率過高則意味著市場中實物黃金存量過少,根據這個比率可以看出市場中實物黃金的供給緊張程度。

合格黃金覆蓋率:

由上面8月14日的一張圖我們可以看到,合格黃金覆蓋率約為5.62,這個數字處於較快的上升趨勢中,並且屬於5年來的高位。此前的高位出現在2003~2004年,當時一盎司黃金背後約有10位“主人”。

註冊黃金的覆蓋率更有意思:

由上面12月27日的一張圖裡我們可以看到,註冊黃金覆蓋率在8月的時候還是50左右,而在上上週最高達到了92。但上周大幅回落至77附近,但這個數字從歷史上看還是高的離譜的。

由以上數據,我們得出結論:雖然COMEX的註冊黃金庫存處於下降趨勢中,雖然上周有所回升但是市場上黃金需求卻高企,兩者之間的比值已經到達“高的離譜”的程度。

我們都知道2013對於黃金多頭來說是慘痛的一年,但是就COMEX庫存情況來看,處於歷史低位的庫存量面對著市場中大量未平倉合約,兩者之間出現了背離。我們之前還報導過的摩根大通正在大量囤積黃金。

由此,可以推斷市場即使在下跌,但不少投資者/機構/國家依然在囤積實物黃金。這為2014年的金價回升增加了幾分希望。因為如果當未來更多投資者們想回到黃金市場中時,會突然發現市場中沒那麼多實物黃金補給了。尤其是來自亞洲市場的買家,他們購買黃金並不是為了賺快錢,可能持有相當相當長的一段時間。

http://wallstreetcn.com/

PS:

宋鴻兵

雖然紐約的黃金期貨市場能夠“憑空創造”任何數量的紙黃金交易量,但是凡事有一利則必有一弊,100個瓶子只有一個蓋子的雜耍早晚會出問題。

期貨合約是允許實物交割的,儘管在正常情況下,99%的合約持有人並不會要求實物交割(他們只在乎價差產生的利潤)。但是在某種特定情況下,期貨合約持有人有可能突然集中要求實物交割,這就產生了實物黃金擠兌的潛在危機。另外,原來僅僅是把黃金寄存在COMEX金庫的客戶,受到了塞浦路斯事件的強烈刺激,如果儲戶寄存在銀行的儲蓄都隨時可能被剝奪,他們又憑什麼相信寄存在期貨交易所金庫中的黃金不會被沒收?

以上的市場動態中出現了很多名詞大家可能並不熟悉,下面讓我們逐一為您分析:

紐約金屬交易所(New York commodity Exchange簡稱COMEX)為客戶提供金屬倉儲服務。其白銀倉庫的地址見此:http://www.cmegroup.com/trading/metals/silver-depositories.html,

黃金倉庫的地址見此:

http://www.cmegroup.com/trading/metals/gold -depositories.html。金銀以銀行和其客戶的名義存儲在倉庫里為未來的合約交割做準備,客戶之間可以庫內直接轉讓,也可以從庫內提取。這允許手握大量貴金屬的機構/個人以低廉的保管費和便捷的方式存儲和交易貴金屬。

倉庫中的貴金屬可以分為兩種類型:

Eligible metals-合格金屬/客戶託管金屬/不可交割金屬

指交易所特許的精煉廠熔鑄的統一標準的純淨金屬(白銀為1000盎司/塊,黃金為100盎司/塊)。這些金屬是代表銀行或私營單位存放在交易所倉庫裡的,符合Comex的接收標準,可能未來某個時候註冊,未註冊時是不能夠用以對即期合約進行交割的。

Registered metals-註冊金屬/可交割金屬

註冊合格金屬首先必須是合格金屬,但是經過註冊,可以用於期貨交割。 NYMEX、COMEX每日會提供黃金、白銀、銅、鉑金、鈀金的庫存數,見此:http://www.cmegroup.com/trading/energy/nymex-delivery-notices.html。

上述數據允許投資者對當前倉庫究竟有多少存量以支撐未來的合約交割有一個清晰的參考,同時還可以了解大戶們的動作。

例如上週的可註冊黃金庫存由前一周低點回升,COMEX的數據如下:

從圖中我們可以看到,上週五註冊黃金收復了約12月20日當週40%的失地,淨增加了61834盎司,但合格黃金的數量淨流出19004盎司,為過去兩個月來首度淨流出。藉此,我們可以看到在2013年最後的日子裡投資者們的情緒變化。

下圖顯示了截至12月27日COMEX黃金的總庫存:

接下來大家還需要了解的一個名詞是Gold Cover Ratios-黃金覆蓋率

這個比率等於COMEX未平倉合約中的黃金數量/COMEX實物黃金庫存。簡單的說這個比率意味著倉庫中每一盎司黃金在市場中有多少合約對應,較高的比率意味著市場熱度較高,較低的比率反之。

例如若COMEX有300,000張未平倉黃金合約,每張合約代表100盎司黃金,則意味著COMEX未平倉合約為30,000,000盎司黃金,如果黃金倉庫中合格黃金為10,000,000盎司,則意味著覆蓋率為3,每盎司黃金背後有3位的“主人”。

這個數字讓投資者可以清晰的看到當前市場的交易量背後有多少實物黃金在做支撐。因為市場中交易的大量合約屬於投機或是風險對沖型亦或是未來會展期的交易,是不需要實物交割的。

但是如果這個比率過高則意味著市場中實物黃金存量過少,根據這個比率可以看出市場中實物黃金的供給緊張程度。

合格黃金覆蓋率:

由上面8月14日的一張圖我們可以看到,合格黃金覆蓋率約為5.62,這個數字處於較快的上升趨勢中,並且屬於5年來的高位。此前的高位出現在2003~2004年,當時一盎司黃金背後約有10位“主人”。

註冊黃金的覆蓋率更有意思:

由上面12月27日的一張圖裡我們可以看到,註冊黃金覆蓋率在8月的時候還是50左右,而在上上週最高達到了92。但上周大幅回落至77附近,但這個數字從歷史上看還是高的離譜的。

由以上數據,我們得出結論:雖然COMEX的註冊黃金庫存處於下降趨勢中,雖然上周有所回升但是市場上黃金需求卻高企,兩者之間的比值已經到達“高的離譜”的程度。

我們都知道2013對於黃金多頭來說是慘痛的一年,但是就COMEX庫存情況來看,處於歷史低位的庫存量面對著市場中大量未平倉合約,兩者之間出現了背離。我們之前還報導過的摩根大通正在大量囤積黃金。

由此,可以推斷市場即使在下跌,但不少投資者/機構/國家依然在囤積實物黃金。這為2014年的金價回升增加了幾分希望。因為如果當未來更多投資者們想回到黃金市場中時,會突然發現市場中沒那麼多實物黃金補給了。尤其是來自亞洲市場的買家,他們購買黃金並不是為了賺快錢,可能持有相當相當長的一段時間。

http://wallstreetcn.com/

PS:

宋鴻兵

雖然紐約的黃金期貨市場能夠“憑空創造”任何數量的紙黃金交易量,但是凡事有一利則必有一弊,100個瓶子只有一個蓋子的雜耍早晚會出問題。

期貨合約是允許實物交割的,儘管在正常情況下,99%的合約持有人並不會要求實物交割(他們只在乎價差產生的利潤)。但是在某種特定情況下,期貨合約持有人有可能突然集中要求實物交割,這就產生了實物黃金擠兌的潛在危機。另外,原來僅僅是把黃金寄存在COMEX金庫的客戶,受到了塞浦路斯事件的強烈刺激,如果儲戶寄存在銀行的儲蓄都隨時可能被剝奪,他們又憑什麼相信寄存在期貨交易所金庫中的黃金不會被沒收?

20大投行 預測2014金價 最高1500最低725

華爾街見聞,面對到來的2014年黃金價格將會如何演繹,我們為您總結了20大投行機構的預測,絕大部分機構並不看好2014年黃金價格。其中CPM集團最樂觀,預估金價將回到1500美元/盎司上方,德意志銀行最悲觀,稱金價可跌至725美元/盎司。關於2013年各大機構預測的總結可以點擊《21家機構2013年金價預測回顧:盛寶銀行最準》。

美銀美林(Bank of America Merrill Lynch):黃金2014年均價可能在1294美元/盎司,最低跌至1100美元/盎司。其中一季度均價在1250美元/盎司,而四季度均價在1350美元/盎司。

德意志銀行(Deutsche Bank):根據調整後的生產者物價指數,黃金價格應跌至725美元/盎司,而根據人均收入,黃金價格應該在800美元/盎司。

德國商業銀行(Commerzbank):2014年黃金均價預估定在1300美元/盎司,不過其預計2014年年底金價將回升至1400美元/盎司。

高盛(Goldman Sachs):2014年金銀價格將下滑至少15%,或跌至1050美元/盎司。

摩根大通(JPMorgan Chase):2014年黃金均價1263美元/盎司。

摩根士丹利(Morgan Stanley):預計2014年黃金均價為1313美元/盎司。直至2018年,預計黃金均價每年都會走低。

渣打(Standard Chartered):2014年金價將在1100美元至1300美元間波動。

法興銀行(Societe Generale):黃金價格將在2014年第四季度下跌至1050美元/盎司。

南非標準銀行(Standard Bank):2014年逢高做空黃金。

加拿大皇家銀行(Royal Bank of Canada):2014年金價上揚至1310美元後下行,最低可能下挫至1060美元。

加拿大帝國商業銀行(Canadian Imperial Bank of Commerce):2014年末黃金將跌至1000美元/盎司。

巴克萊銀行(Barclays):建議做空黃金,預計2014年底金價1270美元。

法國巴黎銀行(BNP Paribas):2014年黃金均價預期1095美元/盎司。

CPM集團:2014年黃金或由1300美元/盎司下方走高至1500美元/盎司上方。預計2016-2023年區間黃金價格將急劇上升。

凱投宏觀(Capital Economics):2014年金價會至少回升至1400美元,可能更高。

盛寶銀行(Saxo Bank):明年金價至少還會下跌100美元左右,底部大致在1080美元水平

匯豐銀行(HSBC):預計2014年黃金將跌破1180支撐價,下行指向1150美金。

澳新銀行(Australia &New Zealand Banking):2014年金價預估1269美元/盎司。並預計2014年一季度金價將跌至1150美元/盎司,隨後逐步上漲到1450美元/盎司。

美銀美林(Bank of America Merrill Lynch):黃金2014年均價可能在1294美元/盎司,最低跌至1100美元/盎司。其中一季度均價在1250美元/盎司,而四季度均價在1350美元/盎司。

德意志銀行(Deutsche Bank):根據調整後的生產者物價指數,黃金價格應跌至725美元/盎司,而根據人均收入,黃金價格應該在800美元/盎司。

德國商業銀行(Commerzbank):2014年黃金均價預估定在1300美元/盎司,不過其預計2014年年底金價將回升至1400美元/盎司。

高盛(Goldman Sachs):2014年金銀價格將下滑至少15%,或跌至1050美元/盎司。

摩根大通(JPMorgan Chase):2014年黃金均價1263美元/盎司。

摩根士丹利(Morgan Stanley):預計2014年黃金均價為1313美元/盎司。直至2018年,預計黃金均價每年都會走低。

渣打(Standard Chartered):2014年金價將在1100美元至1300美元間波動。

法興銀行(Societe Generale):黃金價格將在2014年第四季度下跌至1050美元/盎司。

南非標準銀行(Standard Bank):2014年逢高做空黃金。

加拿大皇家銀行(Royal Bank of Canada):2014年金價上揚至1310美元後下行,最低可能下挫至1060美元。

加拿大帝國商業銀行(Canadian Imperial Bank of Commerce):2014年末黃金將跌至1000美元/盎司。

巴克萊銀行(Barclays):建議做空黃金,預計2014年底金價1270美元。

法國巴黎銀行(BNP Paribas):2014年黃金均價預期1095美元/盎司。

CPM集團:2014年黃金或由1300美元/盎司下方走高至1500美元/盎司上方。預計2016-2023年區間黃金價格將急劇上升。

凱投宏觀(Capital Economics):2014年金價會至少回升至1400美元,可能更高。

盛寶銀行(Saxo Bank):明年金價至少還會下跌100美元左右,底部大致在1080美元水平

匯豐銀行(HSBC):預計2014年黃金將跌破1180支撐價,下行指向1150美金。

澳新銀行(Australia &New Zealand Banking):2014年金價預估1269美元/盎司。並預計2014年一季度金價將跌至1150美元/盎司,隨後逐步上漲到1450美元/盎司。

CFTC報告中隱藏的黃金交易密碼(五)

在上篇《CFTC報告中隱藏的黃金交易密碼(四)》 中,我們對新版中的各項數據與金價的走勢關係,通過圖表進行了簡單的介紹。

而當時我們所取的時間週期為2009年9月改版後至今,為了更好地將改版後的分類項目與金價的相關性有效地呈現,我們需要對這些分類項目進行更為細緻的處理。

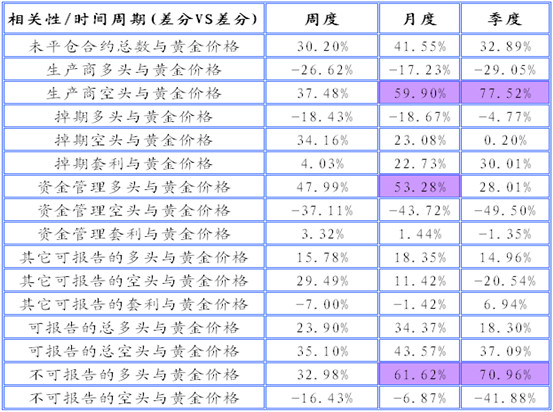

下面的表格,便是對新版報告中的各個細分項進行不同時間週期的處理,得到的最終結果。

地將改版後的分類項目與金價的相關性有效地呈現,我們需要對這些分類項目進行更為細緻的處理。下面的表格,便是對新版報告中的各個細分項進行不同時間週期的處理,得到的最終結果。

表1:新版各類分項數據與黃金價格不同周期的相關性

表1:新版各類分項數據與黃金價格不同周期的相關性

從上表,我們可以清晰的看出,整體上而言,我們將周期放的越大,其各分類項目與金價的相關性越強。其中,掉期空頭和資金管理套利頭寸與金價的聯動性均超過了50%,也就是說,掉期多頭和資金管理套利頭寸是我們日常分析中需要關注的倆組數據,且這兩組數據與我們的金價整體上呈現的是負相關性的關係,這兩類數據的頭寸增加時,金價下跌的概率加大,若這兩類數據的頭寸減少時,金價上漲的概率加大。

此外,值得重點關注的一個數據,那就是資金管理多頭的頭寸,與金價季節性相關性竟然高達-94.07%,也就是說,從季度的時間週期來看,金價幾乎與資金管理多頭頭寸呈現一個完全反比例的關係,即資金管理多頭頭寸增加,金價就下跌,資金管理多頭頭寸減少,金價就上漲。

因此,經過上面相關數據的分析,若我們的投資者所操作的周期是季度以上的,就可以重點關注資金管理多頭頭寸的變化情況,一旦發現這種資金管理頭寸有增加的趨勢,就需要準備做空,反之,若有減少的趨勢時,就應該加大馬力做多。

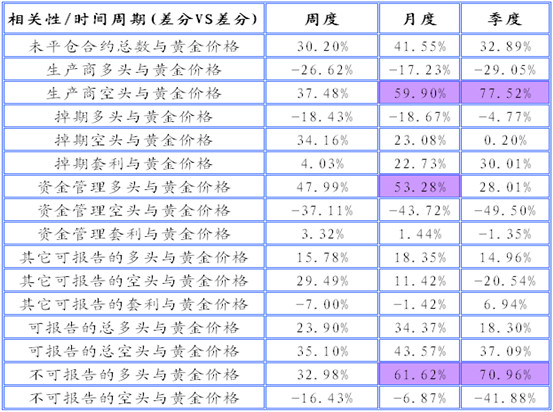

我們同時對新版中各分類項目進行差分處理,然後再計算這些數據與黃金價格的相關性,最終結果如下表所示。

表2:新版各類分項數據一階差分與黃金價格不同周期的相關性

表2:新版各類分項數據一階差分與黃金價格不同周期的相關性

從結果來看,經過一階差分處理後的數據與金價走勢的相關性較弱,除了掉期多頭與金價呈現-0.6474的相關性外,其它的分類項與金價的相關性不是很顯著,也就是說,我們在分析這些數據的時候,可以完全忽略不計。

同理,對各項分類數據以及黃金價格均進行一階差分處理,得到的結果如下圖所示。

表3:新版各類分項數據一階差分與黃金價格一階差分不同周期的相關性

表3:新版各類分項數據一階差分與黃金價格一階差分不同周期的相關性

從最終的結果來看,各項分類數據以及黃金價格均進行一階差分處理後,生產商空頭與黃金價格的相關性從月度和季度來看,逐步改善,也就是說對於月度和季度投資的投資者而言,根據歷史統計數據,這二者的走勢具有一定的參考價值。資金管理多頭與黃金價格的聯動性也勉強,達到0.5328。

此外,不可報告的多頭與黃金價格的一階差分,也是從月度和季度逐次改進,季度達到了0.7096的正相關性。其它的分類項的一階差分與金價的一階差分的相關性不是很顯著, 也就是說,我們在分析這些數據的時候,可以將這類數據忽略。

http://finance.ifeng.com

而當時我們所取的時間週期為2009年9月改版後至今,為了更好地將改版後的分類項目與金價的相關性有效地呈現,我們需要對這些分類項目進行更為細緻的處理。

下面的表格,便是對新版報告中的各個細分項進行不同時間週期的處理,得到的最終結果。

地將改版後的分類項目與金價的相關性有效地呈現,我們需要對這些分類項目進行更為細緻的處理。下面的表格,便是對新版報告中的各個細分項進行不同時間週期的處理,得到的最終結果。

從上表,我們可以清晰的看出,整體上而言,我們將周期放的越大,其各分類項目與金價的相關性越強。其中,掉期空頭和資金管理套利頭寸與金價的聯動性均超過了50%,也就是說,掉期多頭和資金管理套利頭寸是我們日常分析中需要關注的倆組數據,且這兩組數據與我們的金價整體上呈現的是負相關性的關係,這兩類數據的頭寸增加時,金價下跌的概率加大,若這兩類數據的頭寸減少時,金價上漲的概率加大。

此外,值得重點關注的一個數據,那就是資金管理多頭的頭寸,與金價季節性相關性竟然高達-94.07%,也就是說,從季度的時間週期來看,金價幾乎與資金管理多頭頭寸呈現一個完全反比例的關係,即資金管理多頭頭寸增加,金價就下跌,資金管理多頭頭寸減少,金價就上漲。

因此,經過上面相關數據的分析,若我們的投資者所操作的周期是季度以上的,就可以重點關注資金管理多頭頭寸的變化情況,一旦發現這種資金管理頭寸有增加的趨勢,就需要準備做空,反之,若有減少的趨勢時,就應該加大馬力做多。

我們同時對新版中各分類項目進行差分處理,然後再計算這些數據與黃金價格的相關性,最終結果如下表所示。

從結果來看,經過一階差分處理後的數據與金價走勢的相關性較弱,除了掉期多頭與金價呈現-0.6474的相關性外,其它的分類項與金價的相關性不是很顯著,也就是說,我們在分析這些數據的時候,可以完全忽略不計。

同理,對各項分類數據以及黃金價格均進行一階差分處理,得到的結果如下圖所示。

從最終的結果來看,各項分類數據以及黃金價格均進行一階差分處理後,生產商空頭與黃金價格的相關性從月度和季度來看,逐步改善,也就是說對於月度和季度投資的投資者而言,根據歷史統計數據,這二者的走勢具有一定的參考價值。資金管理多頭與黃金價格的聯動性也勉強,達到0.5328。

此外,不可報告的多頭與黃金價格的一階差分,也是從月度和季度逐次改進,季度達到了0.7096的正相關性。其它的分類項的一階差分與金價的一階差分的相關性不是很顯著, 也就是說,我們在分析這些數據的時候,可以將這類數據忽略。

http://finance.ifeng.com

《不通縮,中國無盛世》【前言】中國經濟的病根

朱冠華

2008年世界金融危機以來,中國GDP增速不但成功“保八”,還取得令世界各國艷羨的成長。根據美國蓋洛普世界事務在2013年2月7日-10日進行電話調查,受訪人數為1015名美國成人。民調結果顯示,53%的受訪者將中國視為頭號經濟強國;32%的美國人認為美國是首要的經濟強國;8%的人認為日本應該排名第一;而只有2%的人分別認為歐盟、印度或俄羅斯是經濟大國中的領頭羊。逾半美國人認為中國是世界上的頭號經濟強國。這一認識與過去兩年的民調結果保持一致。對比不同時段的調查可以得出,在未來幾年,這一調查結果將會是中國超越美國成為最大的經濟體。

但是,這問題若問回中國人自己,至少有60%的中國人會認為自己並非強國。兩者調查的反差如此之大,在於中國人更了解自己國家的問題。過去這些問題在改革開放初期並不顯著,那是因為經濟成長暫時掩蓋了這些問題的存在。而這些問題就如抽菸一樣,對經濟的傷害需要一段長時間才會顯露出來!

改革開放三十多年來,中國經濟規模超越日本,擺脫了一百年來屈居這亞洲宿敵的歷史。更有樂觀者認為未來十年中國會超越美國,新加坡前總總和資政李光耀曾經表示,若中國崛起,她的經濟規模會是五、六個日本(比美國大約一倍)。

三十多年後的今天,回首過去粗線式的經濟成長,發現取得驕人的經濟成長同時,也付出不斐的代價。物價膨脹、貧富懸殊、污染、金融信貸錯配、腐敗、高稅收、國富民窮、政府花費過高、資源浪費、產能過剩、債務高企、國進民退、市場經濟半生不死、城鄉發展的失衡、私人產權法律保護不足、生產核心技術受制於人、生產定價權喪失、出口政策剝削國民、外匯儲備受美國通脹掠奪;民生問題如一胎政策、人口老化、養老退休問題、教育問題,以及房價過高導致住不起、土地昂貴到死不起、醫藥費用高到病不起等等……這等問題多得不勝枚舉,清楚顯示中國祇是大而不強,外強中乾而已。

為了克服這問題,不少經濟學家提出不同的方案,高明膚淺兼具有之。但是,有一個核心問題多為了忽視,或者對其認識不夠徹底。

首先,我們需要清楚一件事。天地萬物,森羅萬象,不管多麼複雜,本質其實都是很簡單的。所有的東西,無論是有生命還是非生命,都是有基本原子組成,在配合不同方程式才會誕生不同的型態。這道理就是太極生兩儀,兩儀生四象,西像生八卦,八卦再生六十四卦,再衍生出四千零九十六掛,直至千萬,億萬……經濟也是同樣的道理。一個健康的經濟活動,總結起來需要兩個字可概括:平衡。就如陰陽兩儀一樣,所有其它的經濟活動都是這兩儀產生的四象、八卦、六十四卦等等。

當我們看回中國當前的經濟問題時,二、三流的經濟學家就採取西醫的治療方法,直接將病情表相殺死即可,卻沒如中醫那樣對身體的五行進行調和。中國的經濟問題就是再於不平衡,所有我們看到的表面問題如物價膨脹、貧富懸殊、污染、金融信貸錯配、國富民窮、國進民退等等,都是經濟的兩儀出現了問題而直接或間接所衍生出來的。要解決問題,就需要糾正失去平衡的經濟兩儀。只要兩儀恢復平衡,經濟土壤自然會含有健康經濟成長所需的要素,不健康的土壤是不會長出健康經濟的。

經濟的兩儀就是商品經濟和貨幣經濟。兩者之間,貨幣經濟對平衡的破壞性最強,原因現代的貨幣體係可以在短期內創造出大量的貨幣供給,破壞了正確的商品生產活動。所以要解決中國經濟的問題,商品經濟改革固然重要,但是影響力最大貨幣經濟不改革,任何生產改革都是治標不治本,也非長治久安之道。

http://ckfstock.blogspot.hk

2008年世界金融危機以來,中國GDP增速不但成功“保八”,還取得令世界各國艷羨的成長。根據美國蓋洛普世界事務在2013年2月7日-10日進行電話調查,受訪人數為1015名美國成人。民調結果顯示,53%的受訪者將中國視為頭號經濟強國;32%的美國人認為美國是首要的經濟強國;8%的人認為日本應該排名第一;而只有2%的人分別認為歐盟、印度或俄羅斯是經濟大國中的領頭羊。逾半美國人認為中國是世界上的頭號經濟強國。這一認識與過去兩年的民調結果保持一致。對比不同時段的調查可以得出,在未來幾年,這一調查結果將會是中國超越美國成為最大的經濟體。

但是,這問題若問回中國人自己,至少有60%的中國人會認為自己並非強國。兩者調查的反差如此之大,在於中國人更了解自己國家的問題。過去這些問題在改革開放初期並不顯著,那是因為經濟成長暫時掩蓋了這些問題的存在。而這些問題就如抽菸一樣,對經濟的傷害需要一段長時間才會顯露出來!

改革開放三十多年來,中國經濟規模超越日本,擺脫了一百年來屈居這亞洲宿敵的歷史。更有樂觀者認為未來十年中國會超越美國,新加坡前總總和資政李光耀曾經表示,若中國崛起,她的經濟規模會是五、六個日本(比美國大約一倍)。

三十多年後的今天,回首過去粗線式的經濟成長,發現取得驕人的經濟成長同時,也付出不斐的代價。物價膨脹、貧富懸殊、污染、金融信貸錯配、腐敗、高稅收、國富民窮、政府花費過高、資源浪費、產能過剩、債務高企、國進民退、市場經濟半生不死、城鄉發展的失衡、私人產權法律保護不足、生產核心技術受制於人、生產定價權喪失、出口政策剝削國民、外匯儲備受美國通脹掠奪;民生問題如一胎政策、人口老化、養老退休問題、教育問題,以及房價過高導致住不起、土地昂貴到死不起、醫藥費用高到病不起等等……這等問題多得不勝枚舉,清楚顯示中國祇是大而不強,外強中乾而已。

為了克服這問題,不少經濟學家提出不同的方案,高明膚淺兼具有之。但是,有一個核心問題多為了忽視,或者對其認識不夠徹底。

首先,我們需要清楚一件事。天地萬物,森羅萬象,不管多麼複雜,本質其實都是很簡單的。所有的東西,無論是有生命還是非生命,都是有基本原子組成,在配合不同方程式才會誕生不同的型態。這道理就是太極生兩儀,兩儀生四象,西像生八卦,八卦再生六十四卦,再衍生出四千零九十六掛,直至千萬,億萬……經濟也是同樣的道理。一個健康的經濟活動,總結起來需要兩個字可概括:平衡。就如陰陽兩儀一樣,所有其它的經濟活動都是這兩儀產生的四象、八卦、六十四卦等等。

當我們看回中國當前的經濟問題時,二、三流的經濟學家就採取西醫的治療方法,直接將病情表相殺死即可,卻沒如中醫那樣對身體的五行進行調和。中國的經濟問題就是再於不平衡,所有我們看到的表面問題如物價膨脹、貧富懸殊、污染、金融信貸錯配、國富民窮、國進民退等等,都是經濟的兩儀出現了問題而直接或間接所衍生出來的。要解決問題,就需要糾正失去平衡的經濟兩儀。只要兩儀恢復平衡,經濟土壤自然會含有健康經濟成長所需的要素,不健康的土壤是不會長出健康經濟的。

經濟的兩儀就是商品經濟和貨幣經濟。兩者之間,貨幣經濟對平衡的破壞性最強,原因現代的貨幣體係可以在短期內創造出大量的貨幣供給,破壞了正確的商品生產活動。所以要解決中國經濟的問題,商品經濟改革固然重要,但是影響力最大貨幣經濟不改革,任何生產改革都是治標不治本,也非長治久安之道。

http://ckfstock.blogspot.hk

未富先貴!印度已成高成本經濟體

26歲的印度Charan農民在距他家鄉700英里之外古爾岡找到了一份工作,在這個繁華的城市呆了三個月後,他迫切需要老闆至少加薪10%。否則他就要辭掉這份在工地扛磚頭和黃沙的工作,現在他每月薪水不到100美元。

儘管缺乏電工、水管工等技術工人長期以來困擾著印度社會,但是現在像古爾岡這樣的大城市已經開始缺少像Charan這樣的農民工勞動力。

過去缺乏技能的農村勞動力湧入大城市,為印度社會提供大量廉價勞動力。但是物價上漲,特別是食品通脹暴漲,讓農村勞動力薪酬要求迅速提高,他們還需要雇主提供社會福利保障。

如果雇主不能給一個滿意薪酬,像Charan這些印度農民工非常自信能找到更多的工作,因為在古爾岡遍布工地。

勞動力成本上漲不僅僅在壓縮印度企業的成本,藍領工人工資上漲正在威脅印度央行遏制通脹的努力。

9月份,前IMF首席經濟學家Raghuram Rajan成為印度央行行長,他宣稱印度經濟增長要重新恢復動力,物價穩定是先決條件。現在印度GDP增速已經跌至5%以下,創10年來最慢。

Rajan自上台以後連續兩次上調利率,以防止食品價格上漲蔓延到更廣泛的經濟領域。他警告如果價格上漲不顯著降溫的話,下一個月可能將繼續加息。

印度評級研究中心首席經濟學家Devendra Kumar Pant說:

“印度已經成為一個高成本經濟體。持續高通脹正在導致災難。”

比如印度人每餐必吃的洋蔥,其價格在過去1年中上漲了190%至每公斤1.60美元。印度洋蔥的價格甚至高於美國,而後者的人均收入相當於前者的35倍。洋蔥價格飆升導致印度蔬菜過去1年中上漲95%。 11月印度CPI達到7.5%,創下14個月新高。

藍領漲薪

距印度政府數據,藍領工人工資(包括技能工和非技能工)每年的上漲速度約為15%,快於6%的平均通脹速度,但只是略高於13%的食品通脹。建築工人的狀況略好,據印度建築工業發展委員會的數據,自2009年以來,建築工人工資平均每年上漲18%。

印度開發商Gera Developments主席Kumar Gera說:

“通脹導致漲工資不可避免。當工人告訴你掙到的錢趕不上食品上漲速度時,你必須漲工資。”

為了留住工人,一些公司除了提供工地現場的住房外,還設有免費供應食物的食堂,診所,甚至日托和學校。

金價年度下跌 金礦巨頭將被迫調減儲量

黃金30年來最差的市場表現拖累了金礦企業。以巴里克黃金(Barrick Gold,巴里克)和紐蒙特礦業(Newmont Mining,紐蒙特)這些巨頭為首的全球金礦開採商不但今年已經大規模減記資產,還將被迫調減儲量。

今年6月底,美聯儲首次暗示打算開始縮減QE,黃金一蹶不振,大跌24%,上半年由每盎司1675美元跌至1200美元下方,下半年雖曾稍回升至1400美元,但本月上旬,美聯儲明確從明年1月開始縮減QE,黃金又跌回今年6月水平。

但此前金礦企業預計金價會上漲,所以預估儲量時過於樂觀,將一些以目前市價衡量即使開採黃金也無法盈利的礦區劃為儲量。

現在,這些企業不得不通知投資者,盈利增長已經下滑,因為金價持續下跌,一些規劃為儲量的金礦也失去了開採價值。

如果採掘的黃金無法給企業帶來盈利,礦商就會迅速調減儲量。

德意志銀行分析師Jorge Beristain認為:

金價過去13年裡有12年上漲,這次(2014年)我們絕對會看到業內大多數企業儲量下滑。

估算儲量依據的一系列假設(價格)目前已不再站得住腳。

全球黃金年產量最高的巴里克和紐蒙特今年分別假定旗下黃金儲量的單價為每盎司1500美元和1400美元。

巴里克此前稱,為減少對旗下較重要大型金礦的影響,可能下調假定金價,如金價下調300美元,則儲量會減少10%。

紐蒙特公佈的調整幅度為,預期金價如下調100美元,儲量將減少7.6%。

除了調減儲量,今年巴里克和多家金礦企業都大幅減記資產。

今年8月,澳大利亞最大黃金開採商Newcrest Mining減記旗下金礦價值逾60億澳元,約合55億美元。

當月公佈二季度財報的巴里克淨虧損86億美元,主要源於大規模資產減值損失。

Beristain指出:

2013年過去幾個季度的減記與開採項目的成本有關。

而我們現在談的是企業擁有的土地和他們希望地下埋藏的黃金價值縮水。

今年6月底,美聯儲首次暗示打算開始縮減QE,黃金一蹶不振,大跌24%,上半年由每盎司1675美元跌至1200美元下方,下半年雖曾稍回升至1400美元,但本月上旬,美聯儲明確從明年1月開始縮減QE,黃金又跌回今年6月水平。

但此前金礦企業預計金價會上漲,所以預估儲量時過於樂觀,將一些以目前市價衡量即使開採黃金也無法盈利的礦區劃為儲量。

現在,這些企業不得不通知投資者,盈利增長已經下滑,因為金價持續下跌,一些規劃為儲量的金礦也失去了開採價值。

如果採掘的黃金無法給企業帶來盈利,礦商就會迅速調減儲量。

德意志銀行分析師Jorge Beristain認為:

金價過去13年裡有12年上漲,這次(2014年)我們絕對會看到業內大多數企業儲量下滑。

估算儲量依據的一系列假設(價格)目前已不再站得住腳。

全球黃金年產量最高的巴里克和紐蒙特今年分別假定旗下黃金儲量的單價為每盎司1500美元和1400美元。

巴里克此前稱,為減少對旗下較重要大型金礦的影響,可能下調假定金價,如金價下調300美元,則儲量會減少10%。

紐蒙特公佈的調整幅度為,預期金價如下調100美元,儲量將減少7.6%。

除了調減儲量,今年巴里克和多家金礦企業都大幅減記資產。

今年8月,澳大利亞最大黃金開採商Newcrest Mining減記旗下金礦價值逾60億澳元,約合55億美元。

當月公佈二季度財報的巴里克淨虧損86億美元,主要源於大規模資產減值損失。

Beristain指出:

2013年過去幾個季度的減記與開採項目的成本有關。

而我們現在談的是企業擁有的土地和他們希望地下埋藏的黃金價值縮水。

世界最古老的銀行 處於崩潰邊緣

當今世界最古老的銀行——意大利第三大銀行西雅那銀行(Banca Monte dei Paschi di Siena)的一項重要籌資遭到延遲,使其面臨國有化風險。意大利政府希望避免這樣的局面發生。

今年1月,在大股東的帶領下,西雅那銀行的股東拒絕了總額達30億歐元的籌資計劃,將籌資事宜推遲到5月12號。西雅那銀行的大股東是一家慈善性銀行基金,與當地政府有著緊密聯繫。西雅那銀行主席Alessandro Profumo和首席執行官Fabrizio Viola可能因為與大股東發生前所未有的衝突而選擇辭職。前幾日Profumo表示,他與Viola將於下月決定是否辭職。西雅那銀行預計將於2014年1月中旬召開董事會會議。

當前人們關注的焦點轉向了意大利經濟部和意大利央行。意大利經濟部負責監管銀行基金會,意大利央行也在密切關注西雅那銀行籌資的進展情況。

西雅那銀行需要籌資來償還今年初意大利政府提供的41億歐元援助,以避免國有化發生。歐元區債務危機和衍生品交易給西雅那銀行造成了巨大的損失。本次籌資也是西雅那銀行重組計劃的一部分,重組計劃得到了歐盟委員會的同意,目的是讓銀行徹底償還政府援助資金。

當地時間週日晚,ANSA新聞通訊社報導,意大利財政部發言人表示,政府的首要任務是將援助資金退還給納稅人,意大利政府沒有興趣將西雅那銀行國有化。有消息稱,意大利財政部將繼續鼓勵各方參與進來,找到解決方案。

Profumo和Viola已經確定數家銀行為西雅那銀行提供資金,但前提是要在1月底前啟動籌資。他們稱,籌資延遲令籌資更為艱難,因為意大利和歐洲其它銀行也在尋求新的資金,以應對嚴格的檢查,這會觸發西雅那銀行國有化。

目前,西雅那銀行大股東Monte dei Paschi基金會持有足夠多的股權來否決任何決定。基金會希望通過延遲籌資來為自己贏得更多時間。基金會希望減持33.5%的股份,用以償還債務。基金會負責人Antonella Mansi表示,1月份增資將極大地稀釋基金會持有的股份,導致基金會無法通過出售股份來償還3.4億歐元債務。

意大利西雅那銀行成立於1472年,總部設在意大利中部中世紀的古城西雅那城市。西雅那銀行總資產約1300億歐元,目前共有工作人員約12000人,在意大利本土設有1900多家分支機構,在紐約、新加坡、倫敦、法蘭克福、馬德里、香港等地設有分行,在北京和上海設立了代表處。

今年1月,在大股東的帶領下,西雅那銀行的股東拒絕了總額達30億歐元的籌資計劃,將籌資事宜推遲到5月12號。西雅那銀行的大股東是一家慈善性銀行基金,與當地政府有著緊密聯繫。西雅那銀行主席Alessandro Profumo和首席執行官Fabrizio Viola可能因為與大股東發生前所未有的衝突而選擇辭職。前幾日Profumo表示,他與Viola將於下月決定是否辭職。西雅那銀行預計將於2014年1月中旬召開董事會會議。

當前人們關注的焦點轉向了意大利經濟部和意大利央行。意大利經濟部負責監管銀行基金會,意大利央行也在密切關注西雅那銀行籌資的進展情況。

西雅那銀行需要籌資來償還今年初意大利政府提供的41億歐元援助,以避免國有化發生。歐元區債務危機和衍生品交易給西雅那銀行造成了巨大的損失。本次籌資也是西雅那銀行重組計劃的一部分,重組計劃得到了歐盟委員會的同意,目的是讓銀行徹底償還政府援助資金。

當地時間週日晚,ANSA新聞通訊社報導,意大利財政部發言人表示,政府的首要任務是將援助資金退還給納稅人,意大利政府沒有興趣將西雅那銀行國有化。有消息稱,意大利財政部將繼續鼓勵各方參與進來,找到解決方案。

Profumo和Viola已經確定數家銀行為西雅那銀行提供資金,但前提是要在1月底前啟動籌資。他們稱,籌資延遲令籌資更為艱難,因為意大利和歐洲其它銀行也在尋求新的資金,以應對嚴格的檢查,這會觸發西雅那銀行國有化。

目前,西雅那銀行大股東Monte dei Paschi基金會持有足夠多的股權來否決任何決定。基金會希望通過延遲籌資來為自己贏得更多時間。基金會希望減持33.5%的股份,用以償還債務。基金會負責人Antonella Mansi表示,1月份增資將極大地稀釋基金會持有的股份,導致基金會無法通過出售股份來償還3.4億歐元債務。

意大利西雅那銀行成立於1472年,總部設在意大利中部中世紀的古城西雅那城市。西雅那銀行總資產約1300億歐元,目前共有工作人員約12000人,在意大利本土設有1900多家分支機構,在紐約、新加坡、倫敦、法蘭克福、馬德里、香港等地設有分行,在北京和上海設立了代表處。

黃金暴跌,為何對世界是件好事

就係這麼簡單...只要操控住金價,就能對世人說,

現今美國經濟已經好轉,重新進入增長.

點解只用黃金來比對全球經濟?

而不用超級跑車,珍貴腕錶,鑽石翡翠,名畫古董?

下圖為2000年以來,每年黃金價格變化情況,2013年為十多年來黃金首次暴跌。 Business Insider專欄作者Joe Weisenthal認為,黃金重挫對世界而言是一件好事。原因有三點:

1. 最明顯的原因是,黃金暴跌,是由於經濟在好轉,人們不再認為全球經濟將崩盤。美國經濟還不錯,歐洲債務危機結束了,中國經濟硬著陸的可能性不大,全球金融系統面臨的風險也不大。

2. 隨著金價下跌,企業花費大量人力和能源挖掘金礦的動力在下降。對世界來講,花費大量資源去挖掘金礦是一件悲哀的事情。

3. 黃金下跌應感到高興的真正原因是,它證實了多年來經濟學家們建立的經濟學理論是有價值的。如果大規模政府赤字和大量QE導致惡性通貨膨脹,黃金飆升至10000美元/盎司,此時人們可能正在思考:我們對經濟知道些什麼,我們如何阻止危機發生。黃金投資降溫表明傳統經濟學理論或多或少是正確的。經濟學知識價值數万億:經濟學家們運用相關知識,使美國從百年一遇的金融危機中很快地走出來,全球經濟緩慢復甦。黃金暴跌表明人們從危機意識中走出來,證明多年來人們對經濟學的理解是正確的,這是值得高興的。

現今美國經濟已經好轉,重新進入增長.

點解只用黃金來比對全球經濟?

而不用超級跑車,珍貴腕錶,鑽石翡翠,名畫古董?

下圖為2000年以來,每年黃金價格變化情況,2013年為十多年來黃金首次暴跌。 Business Insider專欄作者Joe Weisenthal認為,黃金重挫對世界而言是一件好事。原因有三點:

1. 最明顯的原因是,黃金暴跌,是由於經濟在好轉,人們不再認為全球經濟將崩盤。美國經濟還不錯,歐洲債務危機結束了,中國經濟硬著陸的可能性不大,全球金融系統面臨的風險也不大。

2. 隨著金價下跌,企業花費大量人力和能源挖掘金礦的動力在下降。對世界來講,花費大量資源去挖掘金礦是一件悲哀的事情。

3. 黃金下跌應感到高興的真正原因是,它證實了多年來經濟學家們建立的經濟學理論是有價值的。如果大規模政府赤字和大量QE導致惡性通貨膨脹,黃金飆升至10000美元/盎司,此時人們可能正在思考:我們對經濟知道些什麼,我們如何阻止危機發生。黃金投資降溫表明傳統經濟學理論或多或少是正確的。經濟學知識價值數万億:經濟學家們運用相關知識,使美國從百年一遇的金融危機中很快地走出來,全球經濟緩慢復甦。黃金暴跌表明人們從危機意識中走出來,證明多年來人們對經濟學的理解是正確的,這是值得高興的。

委內瑞拉通脹率高達56.2%

法新社報導,2013年委內瑞拉通脹率高達56.2%,幾乎是2012年(20.1%)的三倍。從11月開始當地政府強制要求商店降價。本週一,委內瑞拉官方表示通脹率增速已經放緩。

作為社會主義國家的領導人,總統尼古拉斯·馬杜羅表示,驚人的通脹率當歸咎於“資本主義經濟寄生蟲。”他在新聞發布會上說,“如果委內瑞拉沒有被捲入這場經濟戰爭,我國的通脹率肯定只有個位數。”

11月,馬杜羅下令全國家電賣場大幅減價,並出兵執行命令,威脅將逮捕拒絕遵守該命令的店主。

有觀點認為該國的高通脹率是由上任總統查韋斯2003年設定的剛性匯率和價格管制政策導致。固定匯率為1美元對6.3委內瑞拉玻利瓦爾。固定匯率刺激了黑市交易,在黑市兌換美元的價格大概是官方價格的9倍。

委內瑞拉作為盛產石油高度依賴進口。目前該國飽受商品短缺的困擾,從肉類到生活用品都供應不足。該國央行的報告缺乏一個一貫的“稀缺性”指標來反映長期物品短缺的情況。

馬杜羅提到,官方調查發現委內瑞拉食品價格年上漲率超過3000個百分點,若非政府實施的的食品援助計劃很可能已經發生飢荒。根據委內瑞拉央行的報告,10月、11月食品價格分別上漲5.6%和7.5%。

委內瑞拉央行寫道,

“正如歷史上發生過的一樣,政治局勢緊張和經濟不穩定一同構成了一場針對委內瑞拉人民的經濟戰爭。”

訂閱:

文章 (Atom)