金价目前在两个月最高水平附近波动,但传奇技术分析师John Bollinger认为,这还仅仅是个开始。

Bollinger是布林线指标的发明者,他在周四的一个采访中称,使用该指标看,金价会继续上涨。

从SPDR黄金ETF(GLD)的价格来看,Bollinger表示在过去几年,这一ETF价格有很多上下移动。

“从图表来看,刚刚结束了一个很长的下跌趋势,”Bollinger说,“这一跌势从2011年4月开始,在去年5月结束。此后就开始大规模的上下浮动,我们认为这是在筑底,在为大上涨准备。”

再从黄金矿企股ETF(GDX)来看,Bollinger认为在一个大的底部情况下,GDX应当比黄金更早突破,但这可能不会发生。他认为这不是黄金的问题。

“对整个综合物来说,还要考虑铂金、钯和铜等相关物,”Bollinger说,“铂金有很好的走势,钯则创下新高。因此这个黄金和黄金股票的筑底过程就是底部。不会掉下悬崖反而是有建设性的。”

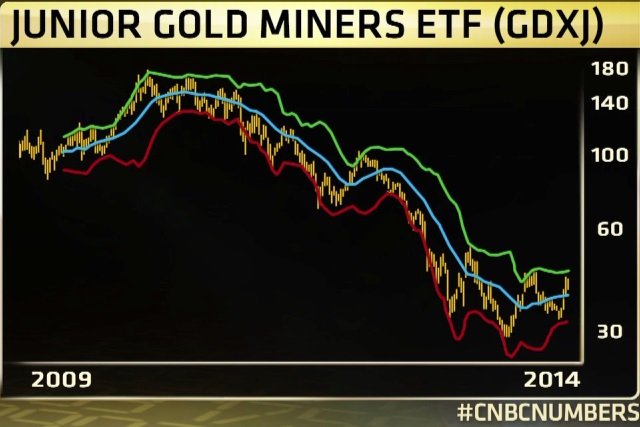

最后,Bollinger提到了初级矿企股ETF(GDXJ)。

“这是受到最大伤害的一个,”Bollinger说,“其下降是非常巨大的,但现在也是和黄金以及大的黄金矿企股票一样的模式。”

Bollinger认为,需要出现的是,GDXJ先向上突破布林线指标显示出其能量,然后GDX也同样,最后是GLD或者现货黄金价格也同样如此。

由于初级矿企股波动性更大,Bollinger将其作为指标而非投资,“初级矿企股票价格的波动中包含了很多信息,”Bollinger说,“当其开始上涨,那么就要注意了。这可能是很大的筑底过程,现在就是这样,能这个过程完成就是投资者们可以投入的时候。”