2016年1月27日星期三

鉑與金負價差擴大啟示

剛進入2016年,天氣驟然變得十分寒冷,但首先發冷的卻是金融市場,關於經濟衰退及通縮加壓的種種言論最近不絕於耳。如今不單止應研究如何度過這個寒冬,最好能在事前有感知或預警,採取預防措施。

近 日敝欄作者與數字讀者友好再討論鉑金與黃金的差價問題,上週鉑金價一度低於黃金價高達281.1美元,到週末收巿仍處226.3美元的水平。翻閱記錄,其 實自2015年初,鉑金就跌到與黃金同價,即兩者價差為零水平。其後負價差愈來愈擴大,到年中超過100美元,到10月超過200美元。

經濟危機七項徵狀

有 感慨曰,如有人根據過往經驗,在去年初試沽黃金、買鉑金,即所謂炒差價,這次已陷入無底深潭。但筆者關注不在這方面,畢竟炒價差的人不會很多,或早已止損 離場。筆者反而關注鉑金價長期低於黃金價,是一個不良的經濟警號。敝欄在去年早段已談及這個問題,並以「世界經濟存有隱憂」作為小標題,可說已提出一個警 示。一個不良訊號當然不代表經濟全面轉差,不過我們觀察其他行情或指標,發覺愈來愈多跡象和訊號傾向這方面,例如美國的貨幣流動性繼續向下滑跌、通縮陰影 揮之不去等等,就應及早做好禦寒的心理準備。事到如今,危機的徵狀或起因主要體現在七方面:中國經濟放緩、石油價格下沉、歐羅區問題、中產階級萎縮、美國 利率回升、企業盈利下降、商品價格大跌。這七項浮現的問題要繼續探討和關注,本文這次討論重點是應見微知著,多方求證,及早防避,並非事情發生後才猛然夢 醒。

上述環境對貴金屬價格有何影響呢?年初至今的貴金屬價格,黃金升3.55%、白銀升1.41%、鉑金跌了6.83%、鈀金跌 11.6%。其中的原因是黃金有著資金避難所的功能;而銀價較高峰時已跌了很多,且金銀價比率過高,金價對銀價有若干帶動作用,已呈收窄;至於鉑金與鈀金 價則大都反映經濟現況。

現在應討論的問題,是如何評估經濟差劣與資金避難兩項因素,對金價影響何者孰重孰輕。

目前正因為世人對此評估不一,故金價在1100美元上下波動,欠缺明確方向。這反映在最近金市成交量持續偏大(代表許多合約轉手),未平倉合約量卻下降;SPDR持金量回增至664.17噸,但金價卻未能升越前週的高位。

歷 史經驗告訴我們,在經濟危機浮現的早期,因資金尋求避難,金價通常會上升,但當情況進一步惡化,金價亦難被拖曳回跌。舉個例子,股市初始明顯下瀉,資金會 流到金市;但股市真正崩盤,將大大加強通縮效應,金價恐難免於難。除非當局屆時採取強有力的刺激措施,金價才可止跌回揚。今周聯儲局又將議息,但估計只會 不再加息,而不致轉頭做QE。

目前金價仍未能收復前鄰近跌浪一半失地,即未能升越1117至1121美元地帶,故不能說已經轉勢,而要 繼續觀察其發展。短期而言,金價會在1083美元至1108美元徘徊,若上破1113美元有再偏好傾向;反之若跌破1083美元則是淡勢持續,1072美 元是最後支持關口。

銀市牛方作多次努力,但銀價始終未能升越14.4美元即遭沽壓,更遑論上試14.7美元。銀市比金市更形偏 淡,14.4美元仍是阻力;若稍後銀價低於13.9美元,則會考驗13.7美元的支持,萬一連此水平也不支,銀價恐要創大調整市新低。現請留意黃金的避險 功能在上週五有開始減弱的跡象。

2016年1月26日星期二

土耳其黃金進口量年減6成 白銀進口創新

高 - 新聞 - MoneyDJ理財網

MoneyDJ新聞 2016-01-18 11:57:50 記者 黃文章 報導

普氏能源資訊報導,伊斯坦堡黃金交易所1月15日公佈的數據顯示,2015年,土耳其黃金進口量較上年度的131.3公噸減少63%至48.7公噸,其中12月的黃金進口量年減61%至4.7公噸,但較前月的2.6公噸則增加77%。土耳其2015年白銀進口量則是較上年度的227公噸增加15%至261公噸,創下紀錄新高;但12月的進口量則是月減45%至1.6公噸,此則創下逾三年以來的單月新低。土耳其是第四大的黃金消費國,僅次於中國大陸、印度與美國。

世界黃金協會(WGC)最新季報表示,2015年第三季,土耳其的黃金需求量年減29%至12.1公噸,創協會紀錄以來的同期新低,主要因為政治不穩定以及恐怖攻擊的威脅上升等影響了消費的信心。不過,尋求避險的買盤仍大幅增長,第三季土耳其金條金幣的需求量較去年同期接近倍增(+97%),達到10.7公噸。此外,截至第三季底,土耳其的黃金儲備在全球排名第13位,為504.5公噸,佔其外匯儲備的15%比重。

凱投宏觀(Capital Economics)商品經濟學家Simona Gambarini表示,世界黃金協會(World Gold Council)甫公布去年11月全球官方黃金儲備數據,全球央行11月淨購買黃金55公噸,較前月大增90%。Gambarini認為,發展中國家的央行依然是黃金需求的主要來源,官方的購買可能成為未來幾年支撐黃金價格的因素之一。

國際貨幣基金(International Monetary Fund, IMF)公佈的數據顯示,土耳其央行11月黃金儲備增加9公噸至1,639萬盎司(509.8公噸)。不過,分析師表示,土耳其央行也將商業銀行的黃金計入儲備,這令該國的黃金儲備容易出現較大波動。

2016年1月22日星期五

預期供應減少 金礦商估金價將會獲得支撐

CNBC報導,全球產量最大金礦商加拿大巴瑞克黃金公司(Barrick Gold Corporation)總裁杜許尼斯基(Kelvin Dushnisky)表示,受到金價下跌的影響,新金礦的發現欠缺並且擴張項目也有所推遲,再加上現有金礦的礦石品位下滑,此將會導致金礦的產量下滑,並 最終在中長期對金價構成支撐。根據湯森路透黃金礦業服務公司(Thomson Reuters GFMS)的預估,全球黃金產量在連續七年增長之後,2015年達到創新高的3,155公噸,但2016年產量預估將會年減3%。

俄羅斯 金礦商多金屬國際集團有限公司(Polymetal International PLC)執行長內西斯(Vitaly Nesis)表示,他深信金價將會因為供應的減少而出現復甦,並認為最快在今年下半年就會出現復甦的跡象。內西斯表示,他認為去年第四季就已經是全球黃金 產量的高峰,並且在未來3-4年,全球的金礦產量可能會減少15-20%。南非金田公司(Gold Fields)執行長賀蘭德(Nick Holland)表示,金礦商一窩蜂提高產量的熱潮顯然已經過去,他認為黃金產量很難再出現大幅度的增長。

GFMS貴金屬需求經理斯特拉 坎(Ross Strachan)表示,今年全球黃金產量將會下滑,因過去幾年新礦投產所帶來的貢獻已經逐漸遞減,而在目前的金融環境下新項目的推進則較為受限。瑞士信 貸(Credit Suisse)報告表示,2016年金價的表現預期將會優於其他多數商品,因金礦的供應預期將會下滑。該行預估今年全球金礦產量將會年減4%,而 2015-2018年期間全球金礦產量將會減少11.5%。金價今年以來的表現在商品當中居冠,約有3%的漲幅,反觀油價則下跌20%敬陪末座。

將 於2016年4月接掌全球市值最大金礦商加拿大黃金公司(Goldcorp Inc.)執行長的加羅法洛(David Garofalo) 表示,在利率環境的轉變之下,金價未來幾年的表現可能都相當低迷。加羅法洛強調對於中期以及長期的金價展望仍然正面,但未來一兩年內則仍將黯淡。加羅法洛 預估,金價可能將有幾年的時間停留在約每盎司1,000美元的價位附近。

國際清算銀行總裁:超級金融危機恐即將發生

國際清算銀行聽起來是個枯燥的名字,很少有人能意識到其實國際清算銀行是中央計劃的全球金融系統的核心。故當卡魯阿納發話時,人們務必洗耳恭聽。

近日,卡魯阿納警告稱:在多方面看,目前的經濟和金融市場情形都比雷曼危機前要脆弱很多,故我們必須開始保持高度警惕。

在談及當前金融市場時,卡魯阿納持悲觀態度警告稱:很難避開這種感覺,金融市場彈性和潛在經濟發展間的不同步令人費解。但是市場能夠長久保持非理性狀態,遠超投資者的承受力。換句話說,金融市場的走勢已經完全和經濟現狀脫離,在這點上來看市場會有一個巨大的修正。

國際清算銀行警告稱:當前的世界經濟和2007年金融危機前一樣危險,債務率高企、新興市場金融市場動盪處於水深火熱之中。

卡魯阿納稱在很多方面國際金融系統比雷曼危機前的局勢更為嚴重。原因在於,新興經濟體債務率比2007年時候上升了20個百分點,目前約為GDP的275%。

http://finance.sina.com.cn

2016年1月18日星期一

畢老林:大師又如何?

1月15日,週五。不經不覺,商品價格已跌足四五年,曾經對天然資源供不應求、價格漲個不停滿懷憧憬的投資者,今天只能輕嘆一聲往事如煙。

說 到商品大好友,讀者等一時間想及的,必是羅傑斯(Jim Rogers)。然而,四五年前,市場上又有多少人看淡資源前景?近日重溫積存多年的剪報,發現名滿天下的GMO創辦人格蘭瑟姆(Jeremy Grantham)2011年的投資建議,若非預先知曉是他老人家的手筆,還真以為那是羅傑斯在talking his own book。

商品市場滿目瘡痍

格蘭瑟姆在建議中提出,世界以令人吃驚的速度耗用天然資源,促使商品價值發生永久性轉變。

人口上升、發達國財富持續增長、發展中國家經濟爆炸性擴張,令供應有時而盡的能源、金屬、肥田料、土地、食水等資源被迅速消耗。商品世界已出現範式轉移。這可能是工業革命以來最重要的經濟事件。

現 在聽來,此番話自然得啖笑,不是說格蘭瑟姆圍繞資源供求的基本觀點大錯特錯,但2011年閣下若據此瞓身資源相關投資,身家肯定已大縮水。與四年半前相 比,油價跌64%,天然氣跌39%,金價跌34%,銅價跌52%,玉米跌50%。換句話說,軟的硬的、黑的黃的、貴的賤的,只要跟商品沾得上邊,過去幾年 一律無運行。

資源股災情更慘重,力拓、必和必拓等港人較熟悉的礦股跌幅雖大,但跟Freeport-McMoRan(過去四年半挫91%)和Potash(跌71%)的投資者相比,力拓、必和必拓股東未嘗沒有些許安慰。

高手也押錯注

格蘭瑟姆縱橫投資領域四十餘年,若非有堅實戰績作後盾,亦不會給那麼多人捧上「神枱」, GMO的聲譽得來不易。功力深厚如他,對商品市場的判斷也不靠譜至此,過去幾年入市撈底的投資者,焉能不一個二個焦頭爛額?

GMO管理資產逾千億美元,每作一項投資部署,背後投入的研究資源,一般投資者自然望塵莫及,且有多不勝數的行內人提供散戶不可能獲得的寶貴源資,連他們亦在商品身上押錯注,何況道聽途說一知半解的老散?

也許可以這樣想,2011年大戶散戶對資源腦發熱,能料到油價在2016年初處於30美元水平者,走遍整個地球,十隻手指……不,五隻手指恐怕數得盡。由此可見,世上真正能賺大錢的人,永遠只會是少數中的少數!

去年金價「神算」今年看970美元

LBMA(倫敦金銀市場協會)日前正式公佈了2015年貴金屬價格預測結果,情形與敝欄去年底率先介紹一致,由法國Natixis投資銀行的Bernard Dahdah奪得金價預測冠軍。他預測全年平均價為1160元(美元.下同),實際行情恰好正是1160元。

Dahdah與南非Sieberana公司的René Hochreiter預測銀全年平均價同為15.50元,與實際行情15.68元最為接近。由於不設立雙冠軍制,而Hochreiter估計的波幅較為接近實際行情,故奪得銀價預測冠軍。

英 國INTL FCStone公司的Glyn Stevens一人勇奪鉑價和鈀價預測兩項冠軍。他預測鉑全年平均價為1098元,實際行情是1053元;預測鈀年均價為738元,實際行情是691元。 其實兩項預測都偏高了,但其他參與預測者更加偏高,故他奪得冠軍。可見不少專家在去年初對當年全球經濟下滑程度都估計不足。

LBMA今年貴金屬價格預測將在本月底發表,屆時再向各位介紹。

去年預測金價冠軍Dahdah,最近有媒體透露其對今年金市的看法。他認為, 今年金市將主要受到對美國聯邦儲備局加息的預期路徑影響,預測今年頭三個月金價將下降到1000元,其後逐步下降,到年底為950元,而全年平均價為970元。

他 在去年底致客戶通訊中寫道,美國加息意味著持有黃金須付出較高的機會成本,而黃金不支付利息,這將導致西方投資者進一步由黃金ETF外流。世界第一黃金消 費大國印度的私人消費,將不會返回到2015年水平。而第二大消費國是中國,其黃金入口將看不到可達2013年的創紀錄水平,因為北京加強反腐敗力度,再 加上去年金價下跌抑遏新的黃金投資需求。至於央行對黃金的需求,預期也較2009至2013年期間疲軟,新興經濟體國家努力維持外匯儲備,便失去以黃金使 美元多元化的需要。

短期金穩銀弱

誠然,去年冠軍不一定可再次準確預測到今年市勢,但Dahdah去年在復雜的經濟環境下脫穎而出,在金銀價兩項預測中取得佳績,其看法值得參考。

然而,並非每個人都認同金市跌勢尚未完結的看法,今年首周金價大幅回揚引來牛派歡呼,說2016年有一個正確行動開始。

技 術分析者亦寄望金市已在1046元構築雙底回升。上周金市雖未續升,但當回順到1071元,剛好觸及近兩個半月的前下降軌上沿又再回揚,期金市場的未平倉 合約量亦回增,短期技術因素是中性略偏好。美股再度下跌無疑促使部分資金再流入金市避險,債價反彈亦是金市靠穩的原因。

但金價至今尚未收復前鄰浪跌幅之半,即仍低於1117元水平,週線圖表亦未見有持續回升訊號。此外,金甲蟲指數上週跌近一成,近五個月的最低支持水平正受嚴重考驗,加上商品價格續跌,金價難以單獨大升。

現估計金市短期呈上落市勢,不易升越1117元,分別在1113元、1105元和1099元有回升阻力;支持則在1071元,若低於1063元市勢將轉弱。

銀市是另一番光景,每次回彈到接近14.4元便遭沽售壓力,至今尚未能遠離近個半月來最低水平的危險線。估計14.4元仍是較大阻力;支持為13.62至13.7元的狹窄地帶,若此帶失守銀價將續跌,並拖累金市。

2016年1月14日星期四

肖磊:2016年換美元還是買黃金

和訊網

和訊特約

去年,人民幣兌美元(中間價)貶值5.87%,全年外匯儲備減少5127億美元,是自1992年以來首次下滑。儘管外匯儲備的減少基于多種原因,但超過5000億美元的名義降幅確實令市場吃驚,5127億美元是什麼概念呢,目前全世界外匯儲備超過5000億美元的國家包括中國在內也僅只有五個。

進入2016年,人民幣對美元匯率的貶值更加明顯,人民幣兌美元匯率開年不到十天就下跌了超過1.5%。尤其剛剛公佈的12月經濟數據顯示,12月外匯儲備減少1079億美元,再創新高。無論從人民幣對美元貶值的實際數據,還是外匯儲備大幅減少帶來的預期影響,中國老百姓(603883)對人民幣貶值的擔憂開始加劇,“換美元”似乎已激起羊群效應。

跟2013年中國大媽大舉買入黃金以期獲得“增值”收益不同,當前民眾對“美元”的需求基本上都是出於“保值”的目的,如果以“保值”為目的,能承受的風險就很低。實際上這種對美元的“保值”需求更多的是來自對人民幣“貶值”的不瞭解。外匯市場跟商品市場有很大的不同,外匯是一個相對值,人民幣升值或貶值,不僅要看對美元匯率走勢,還需要看對一攬子貨幣的實際購買力變化。如果人民幣能夠買到更多的歐元、英鎊、日元等,對美元匯率的走低實際上並不會影響到人民幣的幣值,老百姓手上人民幣的全球性購買力並未受到影響。

跟俄羅斯盧布、阿根廷比索、南非蘭特、巴西雷亞爾等相比,人民幣計價的國內物價目前依然十分穩定,並未因人民幣對美元的貶值而出現上漲。就在人民幣對美元出現貶值的最近兩年,人民幣實際有效匯率2014年和2015年分別上升6%、2.79%,人民幣相對全球一攬子貨幣來說,其購買力依然在上升,而非下降。

關於換美元能否真的對衝掉人民幣貶值風險的問題,首先要搞清楚人民幣貶值所需要對應的兩個前提。第一,以人民幣計價的物價處在上升區間;第二,去境外旅遊、購物、投資、上學等成本顯著升高。關於第一個,目前看,中國的物價指數並不高,上個月CPI為1.6%,按照各銀行利率上浮數據,大部分銀行一年期定存的利率最低的也超過1.8%,更不要說諸多穩健的理財品種了,當前持有人民幣跑贏通脹問題不大。關於第二個,如果你境外購物、旅遊、投資和上學等的目的地並不是美國市場,而是在歐洲或其他國家,目前持有人民依然是佔有優勢的。

按照此時中國的外匯儲備規模,以及整體經濟體量,人民幣對美元匯率不存在大幅貶值的基礎,更何況自2008年以來,美元指數已上漲超過40%,這對於一個主權信用貨幣來說,意味着跟其對應的諸多貨幣出現了更大幅度的貶值,在歐元、日元、英鎊等貨幣沒有出現重大信用風險之前,美元繼續飆升的空間並不大。另一方面,當前的人民幣匯率,已經不再是十年多來,緊盯美元的匯率,考慮到如果人民幣繼續緊盯美元,因美聯儲收緊貨幣,以及後續加息舉動給人民幣實際有效匯率帶來的更大被動升值,以及抑制當前明顯的資本外流,人民幣自去年中間價改革“脫鈎”美元,才導致了近兩個月來,人民幣對美元匯率出現了非常明顯的貶值。

另一個數據是,自去年三月份至今,美國不僅在加速收緊貨幣,還啟動了加息措施,但美元指數並沒有出現持續走高的行情,而是保持在100以內波動。美元真正大幅升值是在2014年5月至2015年3月初,大約升值了25%。如果僅僅是衝著單純的持有美元而去,投資者可能已經錯過了最好的時機,面臨踏錯節奏的風險。另一方面,如果是想要介入美元資產的投資,要知道在美元緊縮的背景之下,去年美國道瓊斯指數全年下跌2.3%,為2008年以來最差年度表現,美國債市場波動加大,高收益債券風險已接近2008年金融危機之前。也就是說,單純的持有美元並不是無風險套利,就算有收益,也不會太大,而參與美國資本市場實際上風險更大,不是普通投資者能夠隨便參與的。換美元其實更多的是投機賭匯率。

如果僅僅是規避匯率風險,就沒有必要在美元一棵樹上吊死。隨着全球股市動盪加劇,以及人民幣對美元匯率明顯下跌,以人民幣計價的黃金價格上漲明顯,上個月至今,以人民幣計價的黃金價格從215元每克已上漲至233元每克,漲幅超過了8%。黃金作為一種金融貨幣屬性較強的非信用資產,隨着美國加息對全球股票、債券等市場帶來的衝擊,流入黃金市場的避險資金開始增多,全球最大的ETF專業黃金投資基金SPDR近一個月以來淨增持超過20噸。

相比處在高位的股市、債券和美元,黃金已經歷了超過四年的調整,投機性需求已基本出盡,由實物消費支撐的需求更具穩定性(世界黃金協會公佈2015年第三季度《黃金需求趨勢報告》數據顯示,本季度全球黃金需求達1121公噸,同比上漲8%),而金融市場黃金作為各國央行平衡外匯儲備的一個戰略資產,各國央行的淨買入還在持續(去年前三季度各國央行淨買入黃金425.8噸)。

如圖顯示,2015年以全球17種主要貨幣計價的黃金價格,其中10種貨幣計價的黃金價格是上漲的,只有7種貨幣計價的黃金價格是下跌的。圖中可以看出,對美元匯率跌幅越大的貨幣,其計價的黃金價格漲幅就越大。黃金作為對沖人民幣匯率對美元貶值風險的其中一個投資品種,跟美元相比,其優勢在於投資更加靈活,不受政策管制,且還可以對沖股市、匯市等帶來的信用風險。就在中國民眾忙着換美元的時候,美國很多民眾則增大了對黃金的投資性需求,據世界黃金協會的數據顯示,去年三季度,美國市場金條與金幣需求上漲207%,達到五年新高。

由於人民幣處在利率下降的通道當中,除了買入黃金,投資者還可以買入國債等能夠長綫鎖定收益的投資品種。真正的投資機會將誕生於人民計價的中國市場,而不是以緊縮為背景的美國市場,如果搞錯了這個邏輯,踏錯節奏是遲早的事。單純的持有美元只能說是給自己一點心理安慰,簡單的來說,如果持有美元是一種比較好的投資保值方式,比中國收入高很多的美國民眾儲蓄率就沒那麼低了。

無論美元處在貶值還是升值階段,單純持有美元並不划算,美國國債作為美元信用的背書,其增長幅度驚人,自奧巴馬上台以來,美國政府負債已翻了一倍,美元不僅沒有持續走強的基礎,也很承受更高的利率,美聯儲近幾次的加息,均已國內資本市場危機的方式結束(1999年至2000年的加息刺破了納斯達克泡沫;2004年至2006年的加息最終引爆了次貸危機)。總之一句話,2016年換美元小心被套吃大虧。

財經專欄作者,黃金錢包首席研究員 肖磊

作者觀點不代表和訊網立場

2016年1月13日星期三

交易所「現貨白銀」掏空客戶「真金白銀」

滙豐貴金屬交易所的會員全勝序列號399的投資受害人孫女士投訴說:【錄音】「就是一些皮包公司,沒有實體。像滙豐,它這個平台算是比較大的,一開始是小遛小平房在蘭溪,它下面註冊了很多的會員單位,它那個會員單位從號上已經達到600了。我們全勝是399號。蘭溪註冊以後,但是不在蘭溪操作運營,蘭溪一般就留一個人接接電話,收收協議書。我們是在全勝開的戶,交易也是全勝交易,但是我們的錢卻划到了滙豐的賬戶里去了。所以說,我們整個交易根本就沒有資金參與,它是虛擬的交易,而且它這個公司是做市商對賭的交易機制」。

孫女士是2014年6月30號開戶,到7月17號出來的,短短的18天,她賠了近82萬元。於是其家人到深圳找全勝公司討說法,全勝公司的總經理楊煥光答應退款,但要求到蘭溪結算。全勝公司幫受害者買了去蘭溪的飛機票,楊煥光以其母親快死了為由,推說晚兩天再走。受害人在蘭溪等了一個星期,不見楊煥光的人影,發覺上當,再趕回深圳全勝公司,發現人去樓空。

孫女士說:【錄音】「從那以後就再也找不到公司的影了,電話也不通了,就失蹤了。最近這一年多,後來,他又註冊,在深圳龍崗時代廣場,又換了個房間,但是仍然沒有人。2015年5月份他又註冊了一個榮基公司。這個榮基公司仍然是楊煥光,他在全勝是總負責人,在榮基公司是法人代表」。

滙豐貴金屬交易市場受害人張先生表示,這間公司打著現貨交易的幌子實際進行期貨交易,而期貨交易按照國家規定必須由國務院和省政府批准的,這已經違法了。

孫女士介紹交易規則時表示:【錄音】「它當日無負債結算,這是典型的一個特點。它那個是你今天所有的交易都要歸零。如果你今天有30手沒有賣出,明天一開盤,你首先就得虧一萬多。這個連手續費、過夜費、一開盤,睜眼就先虧這些。因為你昨天不歸零,今天從頭開始。還有它的特點就是強制平倉制度。也就是大家說的爆倉,只有保證金低於50%就立即爆倉,就是全部都沒了」。

多個受害人表示,這樣的交易規則導致入金的客戶99%虧損,有贏利的個別客戶想退出交易市場,卻發現退不出去。客戶的共同經歷就是剛開始都會贏個三千、五千多,隨後就是大跌,分析師誘導客戶追加投資翻回本錢,不知不覺中客戶就陷入了血本無歸的境地。

浙江碧劍律師事務所吳有水律師表示:【錄音】「所謂貴金屬,真金白銀的交易都是虛擬的交易。交易公司自己用一個軟體,好像是玩遊戲一樣的,說得難聽點,它後台是交易公司完全可以控制的,它要漲就漲、它要跌就跌,並不是真實地反映市場的漲跌,也並不是真實地購買商品和期貨商品,都不存在的,它成立一個公司,然後賣軟體,讓投資者買個軟體,然後安裝在電腦上,然後由交易平台統一控制的,目的就是詐騙人家的錢財,這其實就是個詐騙案」。

希望之聲國際廣播電臺記者萬方、楊芳採訪報道

2016年1月11日星期一

熊仔股市四圍闖金牛蠢蠢欲動

週四美股再大跌,道指跌近400點,納指也跌逾3%,今年短短4個交易日,道指已暴跌900多點。今年投資市場開局不暢,市場主流意見是中國危機,China Put流行,結果A股跌,美股又跌,回到亞洲,又追逐美股跌幅,之後人民幣貶值【圖1】,周而復始形成惡性拋售。週四晚中證監取消A股熔斷機制,被視為跌市的元兇消失,但是否代表跌市終結,A股可以回穩?麥格理證券認為,A股暴跌與推出熔斷機制關係不大,因為A股在經濟及信貸寬鬆方面均缺乏正面催化劑,加上A股逐漸由市場主導,相信上證指數今年只會維持3000至3500點水平;若跌幅過大,內地政府或會推出救市措施。瑞銀認為,全球股市開局大挫,預告2016年是全球「股災年」,建議投資者買入黃金避險。瑞銀報告指出,2016年不祥的開年行情只預示著一件事情,即使彈性最好的市場,例如美國藍籌指數道指、日本股市、歐洲中小股指數等,今年均將全面跌入熊市。資金避險 黃金受追捧瑞銀分析員Michael Riesner和Marc Müller稱,在1月疲軟開局後,預計標普500指數首季度末可能出現反彈,並漲至2200點,甚至2300點。然而,從全球波動率上升來看,再考慮到總統競選年的負面效應,預計標指第二季將見頂,並全面跌入熊市,跌幅可能20%至30%,至少跌到2016年底,甚至2017年初。

至於歐洲股市,2016年也將是關鍵一年,歐洲Stoxx 600指數和Stoxx 50指數均形成重大突破形態。瑞銀報告預計,第二季歐洲股市將出現新一輪大跌,同樣,今年夏季也是沽出日本股票的時機。在全球股市岌岌可危的情況下,黃金將受益於投資者的避險需求。

瑞銀報告指出,黃金自2011年以來一直處於週期性熊市。 2016年,該行預計黃金和黃金股將進入一個8年周期的底部,然後進入下一輪長達數年的牛市;今年黃金將受到避險買盤支持,但2017年推動黃金上漲的因素,將是美元見頂並開始進入熊市。

Riesner分析「有料到」

以上報告或被認為危言聳聽,但筆者幾年前在金融界工作時已特別留意Riesner的技術分析,其報告對所有資產都有深入分析,對全球資金流及資產配置有深入認識,而且技術分析工具也十分多元化,除了基本劃線計黃金比率,也是一個數波浪高手。

翻查紀錄,Riesner去年6月下旬曾作出預言,他說,美股已到達高位,預計標指於2015年夏季會出現較明顯調整,幅度介乎15%至20%。結果,標指的確由6月高位2130點,跌至8月最低位1867點,跌幅約13%【圖2】。Riesner當時解釋,標指相距去年5月所創的歷史高位不足1%,令人感憂慮的是背馳情況不斷擴大,例如標指、高息債券、美國10年期債券孳息及通脹的背馳情況愈來愈嚴重。同時,甚少股份股價創新高及能升越200天平均線,這反映投資者只選擇部分股份作投資,不是全面的升市。

之後又如何? Riesner強調,經夏季的調整後,美股將進入另一個週期,預期至2016年上半年,標指會上升至2400點。這與他近日的預期沒有太大抵觸,因他預期年初跌市後,首季度末可能出現反彈並超漲至2200點,甚至2300點,這應是全面清貨離場的最好時機。假如讀者有興趣不妨再留意一下這位技術分析高手之前的技術分析,或會有另一番體會。

蘋果概念神話破滅

近日媒體大字標題見「債王」格羅斯(Bill Gross)及金融大鱷索羅斯(George Soros)等大人物,公開極力唱淡中國及全球股市,其實已經心知不妙,但可能已經太遲。上月四期結算後美股大挫,本欄已經引述華爾街知名技術分析師Louise Yamada分析指出,美股可能處於構建大型頂的過程之中,已經出現月線級別的沽出訊號,有關文章見12月21日〈美股傾瀉受惠加息股也受災〉。另外也至少兩次提過蘋果股價隨時暴跌,結果過去一個月這只美股巨無霸由120元跌至96元【圖3】,跌幅足有兩成,對美股影響不輕。

有留意台股的話,或者已經早已發現蘋果概念股早已出現惡性拋售,例如為iPhone供應攝影鏡頭的台灣股王大立光,本月初公佈去年12月營業收入39.79億元新台幣,按月大減30% ,至9個月來低位,成績遠低於市場預期,投資者即意識到相關概念股情況不妙,紛紛沽貨。不妨回顧三星近年股價與業績,蘋果產品過度單一化且隨時可被同類產品取代,這隻股王應該已經到了一個重大樽頸位,不進則退。

金銀價比率偏高難持久

踏入新的一年,金市似乎呈現另一番景象,金價從去年底偏低的收市水平顯著回升,首周以每盎斯1104.6美元收市,升幅達4.1%。但銀市表現卻有所不同,先升而後回,收市價報每盎斯13.925美元,新年首周升幅僅為0.72%。目前金價對銀價的比率上升到79.29,是本世紀的第三個高點。

中國因素無疑對近日金價有間接和直接影響。新年伊始中國股市數度下挫,觸發全球股市跟隨下跌;加上人民幣匯價持續下滑,引起部分市場資金跑到黃金市場暫作避難。

此外,中國人民銀行上周公布了上月官方儲備資產數據。其中外匯儲備由前月的34382.84億美元降至33303.62億美元;而黃金儲備價值由595.22億美元增至601.91億美元。這次人行一併公佈黃金儲備的數量,由1743.35噸增至1762.32噸,即表示該月增持了18.97噸。此兩項消息對金價回升有雙重的正面作用。

銀若不升 金恐回順

中東及東北亞地區局勢緊張亦令黃金發揮避險功能。在多種因素推動下,全球金市再度活躍,美國COMEX期金市場的未平倉合約量,最近持續回升,上週四重上42.5萬張水平。與此同時,SPDR的持金量上週五亦回增至649.59噸。

還有一個較少人留意的因素,上周金價與美國10年期債價回升,兩者的同向與同步關係比其他關係更形密切。債價回揚意味著債券孳息率下跌,10年債息上週五回降至2.13厘水平,即回試上月的低點。這反映在目前全球經濟環境下,投資者對美國再加息的預期減弱,有利金價。

白銀的金融性質遠低於黃金;加上商品價格上周繼續下跌,低於去年的最低點,故銀價的表現遠遜於金價。不過,這又帶出兩個問題,商品價格續跌將會限制金價的進一步升幅,特別是當消息和避險高潮過後,恐會拖累金價。其二是金價對銀價的比率現已升至一個極端高水平,稍後不是銀價掉頭向上追趕,就是金價被拖累由高回順。可惜,銀價上週只回彈至14.4美元,又明顯回落到14美元關口之下,不但乏力反彈,且無法擺脫處於中長線走勢的危險地帶。

「1月效應」無指示作用

此外,貴金屬的中長線走勢一般都是由白銀帶動的,這些都應予留意。

金市牛派當然歡慶金市今年首周表現;然而,金市與股市有別,「1月效應」的指示作用不太大。最近10年,金市在1月平均呈4.3%的升幅,但並不代表預兆全年報升。去年1月金價曾回升一成,許多人改為看好,但想不到全年竟倒跌一成,就是一個典型例子。

截至上週二,期金市的倉位結構未見有多大的變化,總淨倉量仍處於偏低水平,對沖基金仍持淨沽倉。

上週四的高成交量亦未令周五的金價續升,因此,若中國及全球股市略喘穩,金市最近的急劇回升速度或告放緩。

跌穿1078反彈將告終

金市在中長線圖表上尚未見有轉勢的明顯跡象,近月從低點反彈亦未觸及過去3個月跌幅之半的水平。簡言之,金市在1118美元至1121美元地帶會有回升阻力,且假如日內金價未能升越1113美元,金市便進入一個以1089美元為支持的偏高檔反復市;若低於1078美元,反彈則告一段落。

銀價無法一試14.7美元的重要阻力,上週五更出現陰燭吞噬陽燭的不良行情。假如稍後低於13.75美元,只能說是淡勢仍在延續,前最低點13.62美元會受到考驗。

屆時金價恐受到銀價拖累而回順,畢竟金價對銀價高達80的比率是難以長時間維持的。

2016年1月9日星期六

FED 才是罪魁禍首?羅傑斯:2016 投資人得為錯誤政策付出代價

索羅斯(George Soros)量子基金的共同創辦人、投資大師吉姆・羅傑斯(Jim Rogers)8 日直言,2016 年投資人得為過去錯誤的財政、貨幣政策買單,這一年恐怕不會好過。面對記者追問 2016 年前景時,羅傑斯更大膽喊話「別怪中國」,為何他的看法不同於大多數分析師,還有金融巨鱷索羅斯呢?

羅傑斯稱別怪中國,FED 才是罪魁禍首

知名商品投資大師羅傑斯 8 日接受印度《經濟時報》(The Economic Times)訪問,針對這一週全球股市的動盪,表示過去 7 年美股沒有出現重大回檔,同時美國政府大量印鈔刺激經濟、零利率讓債務不斷膨脹,2016 年投資人得為錯誤的政策付出代價。

羅傑斯的觀點迥異於 7 日公開指責中國的索羅斯,坦言「不應該怪罪中國,要怪也該指責美國聯準會」,但他也強調現在不該浪費力氣對罵、尋找替罪羔羊,因為全球局勢「只會越來越差」,各國政府應共謀解決之道。

美撐過 15 次大蕭條,中國也可以

先前市場每隔一段時間就有「中國經濟將邁入寒冬」的傳聞,使投資人對這類傳聞見怪不怪。但從 2015 年下半年開始,中國歷經陸股榮景暴跌,市值一夕之間蒸發上兆人民幣;以及出口大幅衰退、製造業 PMI 等數據不佳,種種跡象讓外界擔憂中國這回真的成為全球景氣衰退的震央。

世界銀行(World Bank)6 日也由於擔憂中國經濟增長下滑程度超乎預期,再度下修全球經濟成長率,不過羅傑斯仍看好中國,指出美國歷史上撐過 15 次大蕭條,儘管中國目前存在產業結構上的問題,但他相信中國最終能安然度過,還大膽建議投資人搶進中國、做空美國垃圾債。

除了美國緊縮貨幣政策、中國成長速度放緩之外,2016 年世界經濟另一個大挑戰是新興市場,其中特別是巴西、俄羅斯與土耳其,受到大宗商品價格跌跌不休,與國內外政經形勢影響,帶給全球極大的不確定性。羅傑斯認為新興市場國家是全球經濟的未爆彈,而導火線或許就是中國,但他也指出「危機就是轉機」,並建議若慘況真的發生,中國官方應放手讓市場崩盤,應能藉此築出底部。

2016年1月7日星期四

美国出口香港的黄金比本国产量还高 “黄金战”已打响?

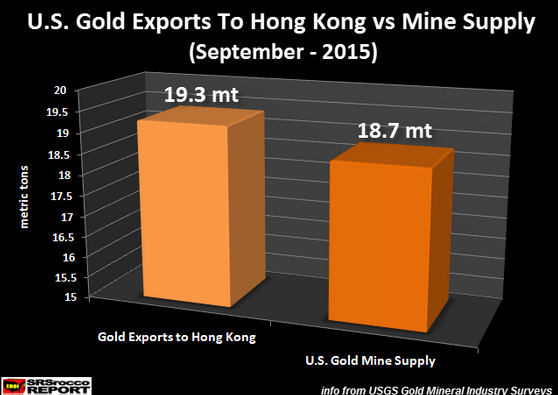

知名财经博客Zerohedge近日发现,美国出口到香港的黄金比本国的黄金产量还要多,大量向中国出口黄金是否意味着中美“黄金战”即将打响?以下为全文:

随着美联储持续对金融行业高杠杆债务的支持,美国流向东方的黄金数量大幅上涨。根据美国地质勘探局最新的调查显示,香港在9月接收了美国全部黄金出口的56%。

事实上,美国9月出口到香港黄金总量比美国国内9月全部黄金产量还要多。

2015年9月美国出口至香港黄金量为19.3公吨,9月美国国内黄金产量为18.7公吨。

从图中我们可以看出,美国出口到香港的黄金为19.3公吨(metric ton),而美国国内全部黄金产量仅为18.7公吨(mt)。

美国黄金主要出口地区和国家依次为:

中国香港:18.7公吨;

瑞士11.4公吨;

英国6.9公吨;

印度5.7公吨;

阿联酋1公吨;

美国出口的黄金并不全是纯黄金金块,一些出口黄金是混合金块。混合金块是由金矿浇注的一种半纯度的金条,需要进一步的精炼加工才能得到纯金。印度从美国进口了5.6公吨的混合金块,瑞士进口了4.3公吨,阿联酋进口了近1公吨。

这意味着,美国持续出口的黄金要超过其进口或国内生产的总量。2015年前9个月,美国的黄金赤字达到24公吨,出口380公吨,进口201公吨,国内生产155公吨:

图:2015年1月至9月,美国黄金进口,国内生产和出口量对比图,红色为美国黄金赤字24公吨

不仅仅美国的黄金出口量超过国内生产量,澳大利亚也是同样的情况。2015年前9个月澳大利亚出口214公吨黄金,中国(和香港)进口136公吨黄金,占澳大利亚全部出口量的64%。

澳大利亚黄金出口国如下:

中国136公吨;

新加坡34.7公吨;

印度15.4公吨;

泰国12.2公吨;

英国6.4公吨;

澳大利亚同期国内黄金产量仅为205.2公吨(来源于澳大利亚政府能源和资源季度报告)。尽管澳大利亚也从国外进口黄金,但是澳大利亚仍是继美国之后又一个出口到东方国家的黄金出口量超过国内产量的西方国家。

为什么这样的局面会引起人们的注意?因为美国和澳大利亚是全球四大黄金生产国,而现在两国正在出口其生产的大部分黄金。

根据官方数据,2014年全球四大黄金生产国分别为:中国450公吨;澳大利亚270公吨;俄罗斯245吨;美国211公吨。

我们知道中国所有的黄金产量都会保留在国内,俄罗斯的大部分黄金产量也是如此。但是澳大利亚和美国却在出口大部分的黄金。这意味,东方国家正在持续将不能兑换的纸币或是美国国债换成黄金,而西方国家正在发行更多的衍生品和债务。而这可能象征着“货币战”后又一金融战争的开始--黄金战。

外媒配图:中国说:货币战,我们赢了吗?

不幸的是,对于西方国家来说,这不是一个可以持续的金融或经济商业模式。尽管贵金属投资者对于纸黄金和白银的价格感到失望,但是隧道的尽头仍然闪烁着希望之光。(Oscar)

2016年1月4日星期一

2016,小心提防

十二月升市傳統被打破,美股三大指數於最後一個交易日均報跌。全年埋單計,只得納指跑出,錄得近6%的升幅;標普及道指均要跌,前者三年升之走勢止步,後者的表現更是金融海嘯後最差。

成績表差強人意,也可說是意料之內。皆因2015,從年頭到年尾,油價大

跌、商品疲弱、中國經濟放緩、美元強勢影響企業盈利等,一大堆負面因素此起彼落,股市想獨善其身,一個字:「難」。

2016年能否扭轉劣勢,實在是未知之數,但幾大「黑天鵝」可能出現:

1. iPhone 7 發布無期

美國科網股過去一年一枝獨秀,但蘋果公司光環似是逐步褪色,2015 全年累跌 4.6%,終止六連升的記錄。其主要增長引擎來自手機,因此公司每年均須推出新款帶動「換機潮」,推動銷售增長。蘋果公司原本預期,iPhone 7 及 7 Plus 將於九月推出,或因設計問題、或因生產延遲,令其未能如期推出,蘋果股價首當其衝。

龍頭大哥蘋果被洗倉,連帶其他科技股亦可能備受牽連,特別是估值超過 10 億美元,被稱為「獨角獸」的新創企業,如 Airbnb、Uber 等。類似的「獨角獸」約有近 150 間,估計總值達 5000 億美元。一旦某些龍頭公司出現問題,於市場信心如此脆弱的情況下,新的初創企業集資不成,舊有的,分分鐘面臨破產危機。

2.主權基金拋售潮

隨著油價大跌,更多關於產油國主權基金,將外地投資撤回本國等新聞,不絕於耳。近日最大產油國沙特阿拉伯又指,預計 2015 年的財政赤字,為有記錄以來最高,要減補貼削開支等「填數」。

要削開支、減福利等阻力重重,相比之下,直接動用主權基金維持開支,容易得多。也就是說,若 2016 年油價繼續下瀉,不排除這些主權基金會從世界各地撤回投資,變賣資產,把錢收回本國。目前全球主權財富基金的總規模約為 4.3 萬億美元,當中不乏於負債高、流動性差之房地產市場的投資。若主權基金拋售潮開始,房地產市場將可能成為全球金融系統當中,最容易被引爆的炸彈之一。

3.德拉吉辭職

歐洲央行以「印錢」,拯救債務纏身之歐元區國家,歐洲央行行長德拉吉,可說是具功至偉。他的任期直至 2019 年才屆滿,但歐洲央行於對上一次,就是否擴大「放水」力度,意見分歧,部分局內委員更出面,與德拉吉「唱反調」,未知德拉吉會否因此心灰,提早卸任? 碰巧,國際貨幣基金組織總裁拉加德的任期,將於年中屆滿,IMF 總裁一職,難保也是德拉吉,心中覬覦已久之位。