来源:中国黄金网

作者:覃维桓/译

如果市场最终遇到了世界白银产量顶峰,这预示着未来价格将会更高。此外,2016年全球白银市场再次遭遇净供应赤字。这些因素指向未来白银市场的大趋势变化。

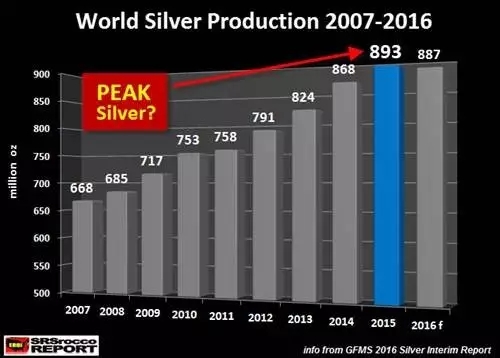

白银协会刚刚公布了其2016年白银中期报告。该报告是由汤姆逊路透社GFMS发表。根据他们的预测,2016年全球的白银产量将从2015年的8.93亿盎司下降到8.87亿盎司:

▲20007-2016年全球白银产量

由于预测2016年全球白银产量只是略比去年下降,GFMS在他们的报告中还表示:

➀ 我们估计,矿山供应在2015年达到顶峰,并在可预见的未来趋势下降。

➁ 总供应的下降预计将是每年白银市场上赤字的一个关键驱动力。

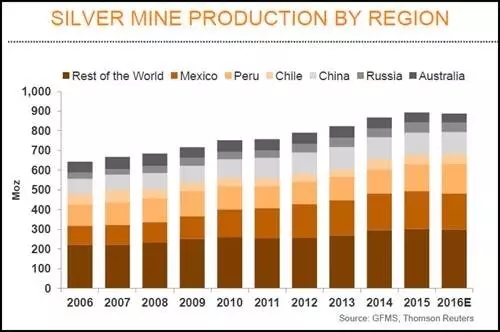

我将在一份纪要中得到每年白银赤字的数目,但让我们先分地区看看全世界矿产银的供应:

▲分地区白银矿产量

有趣的是,在这里,GFMS预测最大的白银生产国,墨西哥将在2016年减产600万盎司以上。去年,我曾预测,全球白银生产将有可能在 2015年下降。我使用的是“世界金属统计数据。”不过,墨西哥国家统计局(政府机构)大幅调高了他们2015年的数字。当我看见发生的修订时,墨西哥国 家统

计局对2015年的修订是相当可观的。

不管怎样,GFMS对银矿供应数据整理得相当不错。这里重要的是,全球白银生产的趋势将有可能会下降。

全球白银产量下降的大部分将来自基础金属的副产品开采

大部分的白银生产来自于基础金属开采的副产品。据GFMS 2016年白银中期报告,铅锌副产品占白银供应的34.4%,而铜副产品占22.1%。因此,这三个基本金属的开采提供了2016年全球白银产量的 56.5%。原生银产量只占30.4%,金矿开采量占12.5%:

▲矿产银来源

正如我之前在文章中提到的,全球石油产量的下降将比原生银产量更大的程度影响到基础金属的开采。生产世界上的基本金属需要大量的液体燃料。

例如,智利铜委员会2014年在一份报告中指出,该国消耗了5.35亿加仑的液体燃料,以生产570万吨铜。因此,智利的铜工业每生产1吨铜需要消耗94加仑的液体燃料。

另一方面,在2015年,美国的白银业为生产2650万盎司白银,消耗了2050万加仑的液体燃料。这意味着,每盎司的白银生产量只消耗 0.80加仑的液体燃料。如果我们使用泛美白银为基准,则2016年2.69亿盎司原生白银的产量要消耗2.15亿加仑的液体燃料。然而,我会想象,全球 原生白银产量的平均消耗水平要少得多,大约是每盎司白银消耗0.50加仑。所以,我们生产世界上所有的原生白银,只消耗1.35-1.50亿加仑的液体燃 料。

2014年,世界上共生产了1840万吨铜。以智利平均生产每吨铜消耗94加仑为例,提供一个保守的估计,全球生产每吨铜消耗75加仑,那么在 2014年全世界生产铜消耗了大约14亿加仑的液体燃料。这是生产所有原生白银所需燃料数量的十倍。当然这是一个简单的估计,但你可以有个参考。

一旦世界进入下一个金融崩溃,美国和世界石油产量将下降。这将在比原生银生产大得多的程度上影响基础金属的开采。这意味着,整体银产量将下降更迅速,因为超过半数的白银产量来自锌、铅和铜矿。

全球每年白银赤字已连续13年

由于全球白银ETF需求的大幅增长以及大型交易所库存增加,预计2016年白银市场将出现1.85亿盎司的年度赤字。如果我们看看自2004年以来每年的白银赤字,它等于惊人的15亿盎司:

▲全球每年白银供需净平衡表

GFMS计算它们的“净余额”时从供应中减去实物需求,然后扣除或加上白银ETF和交易所库存变化。根据他们的数据(截至2016年9月),白 银ETF和交易所库存增加了1.333亿盎司白银。此外,总实物需求超过总供应5220万盎司,净亏损达到1.855 亿盎司。

这些年赤字已经被1980年代和1990年代的白银盈余所补充,但是,随着矿产供应量和回收量的下降,每年的赤字预计将持续下去。

为什么这些供应和需求因素会影响未来的白银价格?

最近我谈到基于山群和Louis Arnoux的工作,关于热力学油料崩溃新的信息,认为供给和需求并不是决定价格的真正因素,而更重要的是它的生产成本。

然而,黄金和白银不同于大多数其他金属、商品和能源。虽然银的消耗超过黄金,但它仍然是“钱”或“价值储存”,因此,它的价值应该与铜、小麦或石油不同。

我不认为全球白银的矿产供应或年度赤字将是在一定程度上影响白银市场价格的因素,而我更是把它们的迹象作为近十年来不断变化的总趋势的一部分。这是更长期的基本趋势变化,它使我感兴趣,而不是一年一年的供应和需求因素对价格的影响。

目前,白银的价格是根据其生产成本(90-95%)加上一些供给和需求的因素得出的。虽然许多人认为,大银行可以在任何他们认为合适的时候推动 银价,这是纯粹胡说。如果大银行把银价推到低于平均原银生产成本25-50%的价格,交易者会趋之若鹜。因为交易者可能对长期基本面不感兴趣,但他们并不 傻,因为它涉及到短期的市场力量。

也就是说,当全面价值崩溃终于到来时,银的终极价值不是基于它的成本,而是根据其存储价值的属性。我说的是大多数票据资产(股票和债券)和房地产的缩水。

因为在市场上的实物白银不多,只有30-40亿盎司,任何大量的资本流入将推动其价值到极高水平。这可能似乎是一种炒作,特别是对那些自特朗普当选总统以来银价大跌有点失望的人来说。

不幸的是,对于那些继续对低银价满腹牢骚的人,我没有多少可以说的来改变你的想法。我已经认识到,一个相当大比例的白银投资者继续了解长期基本面,永远不会抱怨较低的价格。他们只是吸纳它,并且知道,疯狂的央行政策不会永远持续下去。

不幸的是,贵金属业也有一群人当事情不妙时会抱怨。这应该是预期到的,因为这是一个多变的公众的典型性质。当事情是好的时候大家都说好,而刚一变坏时都埋怨。

我提醒那些满腹牢骚的人,他们似乎忘记了中央银行已经开始了在历史上最疯狂的货币政策。他们把债务和货币供应量推到了一个指数趋势。我觉得要向 一个不满的白银投资者指出贵金属分析师对自2012以来的银价的理解是错误的,而完全无视大量的中央银行货币的发行,真是太神奇了。

无论如何,白银产量到顶和持续的年度赤字必将造成一个趋势,这一趋势将在未来达到一个转折点。所以,这才是要点。如果你认为在未来5-10年将 继续成倍增加债务和货币流动性,那么也许你应该继续持有美元、美国国债、股票和房地产。然而,如果你脑子没有进水,像在市场上今天许多人一样,你可能会考 虑放在有2000多年货币和价值储存历史的白银上面。

责任编辑:杨雪 SF114